住宅ローン3000万円の返済はきつい?必要な年収や完済のコツを解説

本記事にはプロモーションが含まれています。

「住宅ローン3,000万の返済はきつい?」「年収によっていくら借りられるのか知りたい」など、これから住宅ローンを組もうと考えている方は、月々の負担や生活への影響に不安を感じることもあるでしょう。

住宅ローンは返済期間が長いため、将来生じるかもしれない想定外の出費や、子どもの養育費に対応できなくならないよう、収入とのバランスを考えておくことが重要です。

この記事では住宅ローン3,000万円がきついと感じる原因や、借入れるために必要な年収、住宅ローン返済に苦しまないためのコツについて解説します。

これから住宅ローンの借り入れを検討している人や、返済に不安を感じている人はぜひ参考にしてください。

お家の購入でこんなお悩みありませんか?

◆ お金に関すること全般が不安

◆ 不動産業者がなんだか怖い

\LINEで担当者にチャット相談/

無料の購入相談を始める

目次

住宅ローン3,000万円の借入に必要な年収と理想の年収

住宅ローン3,000万円を借入するためには年収がいくら必要なのか、理想の年収はどのくらいなのか、この項で確認していきましょう。

希望した額を借りるために必要な年収額の目安は「年収倍率」と「返済負担率」の2つの考え方によって算出できます。

まずは、住宅ローン3,000万円を借入できる年収額を、年収倍率で確認していきます。

年収倍率とは、金融機関が住宅ローン審査をする際の判断基準の一つで、借入額を年収で割って算出した倍率のことです。

年収に対して、どのくらいの価格の物件が購入できるかを把握するのに役に立ちます。

借入に必要な年収は約400万円以上

年収倍率でみると、3,000万円の借入に必要な年収は、約400万円以上です。

以下で詳しくみていきましょう。

住宅金融支援機構の「2023年度フラット35利用者調査」によると、年収倍率は前年度から横ばいもしくは減少傾向にあり、以下のようになっています。

土地付注文住宅:7.6倍

マンション:7.2倍

注文住宅:7.0倍

建売住宅:6.6倍

中古マンション:5.6倍

中古戸建:5.3倍

住宅を購入するために、年収の5.3倍~7.6倍で借入をする人が多い状況です。

この数値をもとに、年収額と借入可能額を試算すると以下のようになります。

| 年収額 | 借入可能額 |

| 400万円 | 2,120~3,040万円 |

| 500万円 | 2,650~3,800万円 |

| 600万円 | 3,180~4,560万円 |

| 700万円 | 3,710~5,320万円 |

| 800万円 | 4,240~6,080万円 |

| 900万円 | 4,770~6,840万円 |

| 1000万円 | 5,300~7,600万円 |

このように年収倍率でみると、年収が400万円あれば3000万円の借入は可能といえるでしょう。

理想的な年収は約600万円以上

年収が400万円あれば3,000万円の借入ができますが、余裕をもって住宅ローンを返済するためには年収は600万円以上が望ましいでしょう。

年収600万円の人の借入可能額は、表からもわかるとおり3,180~4,560万円です。

最も低い年収倍率である5.3倍でも3,000万円を超えるので、無理なく返済をおこなっていくためにも、年収は600万円以上あったほうが安心です。

返済負担率から考える住宅ローンのシミュレーション

年収により借りられる額の制限はありませんが、多くの金融機関では「返済負担率」が定められています。

返済負担率とは「年収に占める住宅ローンの年間返済額の割合」のことで、返済比率とも呼ばれるものです。

それを基準に住宅ローンの上限金額が決まります。

たとえば、住宅金融支援機構が提供する【フラット35】では以下のような返済負担率の基準が定められています。

| 年収 | 返済負担率 |

| 400万円未満 | 30%以下 |

| 400万円以上 | 35%以下 |

年収400万円の場合は、「400万円×35%」=140万円が年間返済額の上限になります。

これを12ヵ月で割ると「140万円÷12ヵ月」=約11万6666円が毎月返済額の上限ということになります。

しかし、これはあくまで借入の上限額ということであり、返済できる金額というわけではありません。

以下で、フラット35での年収別の返済シミュレーションをご紹介します。

35年ローンで3,000万円を借りると、月々9,7万円の返済が必要となります。

•借入金額:3,000万円

・金利:1.93%(2024年10月時点)

・返済方法:元利均等返済方式

・返済期間:35年

・ボーナス払い:なし

・月々の返済額:9,7万円

2024年7月の総務省統計局の「家計調査 世帯人数別(表3-1)」によると、二人暮らしの1ヶ月の生活費は約26万円です。

年収400万円の場合、手取りは約312万円

毎月の予算は

312万円÷12ヶ月=26万円

年収400万円だと予算が生活費で消えてしまい、9.7万円の返済が厳しい状態になります。

返済負担率は37.8%となり、上限の基準となる35%を超えてしまいます。

夫婦のうちもう一人がパートに出て、世帯収入をふやすなどして月々の予算を補う必要があるでしょう。

年収600万円の場合、手取りは約480万円

毎月の予算は

480万円÷12ヶ月=40万円

ここから生活費26万円と返済額9.7万円を引くと、4.3万円が手元に残ることになります。

返済負担率は24.6%です。

年収が600万円あれば、支払いに余裕があり、貯蓄や娯楽などにも予算がまわせるでしょう。

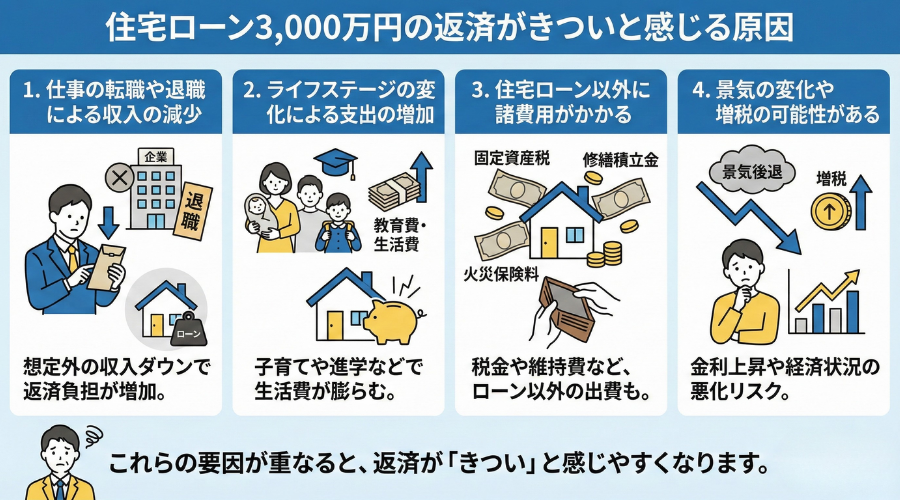

住宅ローン3,000万円の返済がきついと感じる原因

住宅ローン3,000万円の返済がきついと感じる原因は、将来起こるかもしれない状況や環境の変化によるものが多いでしょう。

この項では、住宅ローン返済がきつくなる4つの原因を解説していきます。

仕事の転職や退職による収入の減少

住宅ローンのシミュレーションは、現在の仕事の収入をもとにおこなわれています。

そのため、転職や退職により収入が減少してしまうと、返済が厳しくなってしまいます。

また、共働き世帯の場合は、産前産後の休暇や育児休暇取得により世帯収入が減少する可能性も考えられるでしょう。

急な収入の減少に対応できるように、日ごろから貯金をおこなうなどして、備えておくことが大切です。

ライフステージの変化による支出の増加

出産や入学、進学、子どもの独立などライフステージの変化によって支出が増加し、返済が厳しくなることもあります。

子どもが多い家庭では、成長にともなって習い事や学習塾といった教育費が増えることも考えられるでしょう。

また、老後の生活に向けて資金を貯めておく必要もあります。

将来お金が必要になるタイミングやその金額を把握して、家計の見通しをたてておくことが大切です。

住宅ローン以外に諸費用がかかる

月々の住宅ローン返済の他に、諸経費がかかることも考慮しておきましょう。

諸費用の合計は中古物件だと物件購入額の6~10%、新築物件だと物件購入額の3~7%が相場といわれています。

たとえば、3,000万円の物件を購入した場合、中古だと180~300万円、新築なら90~210万円が諸経費の目安となります。

主な諸経費の項目は以下のとおりです。

住宅購入にかかる費用

・印紙税

・仲介手数料

・登記費用

・不動産取得税

・固定資産税精算金

・修繕積立基金(マンションの場合)

・火災・地震保険料

住宅ローンにかかる費用

・頭金

・融資手数料

・ローン保証料

・団体信用生命保険料

金融機関によっては諸費用を住宅ローンに含めてもらえるケースもありますが、別途現金で用意しなければならない場合もあるため事前に確認しておきましょう。

景気の変化や増税の可能性がある

社会情勢の変化にともなって税金が上がり、住宅ローン返済が苦しくなる可能性があります。

消費税のケースだと、1997年に5%だったものが段階的に上がり、2019年10月には10%になっています。

今後、消費税の増税が再びおこなわれた場合、消費者の買い控えなどが起きて景気が悪化する懸念もでてきます。

会社の業績に影響がでると、給与やボーナスの減少など家計への影響も心配されるでしょう。

また、変動金利を選択した方の場合は、景気の変化により途中から月々の返済額が上がる可能性があることも考えておかなければなりません。

お家の購入でこんなお悩みありませんか?

◆ お金に関すること全般が不安

◆ 不動産業者がなんだか怖い

\LINEで担当者にチャット相談/

無料の購入相談を始める

住宅ローンの返済に苦しまないためのコツ

住宅ローン返済に苦しまないためには、毎月の返済額を抑えることが重要です。

返済で生活が圧迫されると、せっかくのマイホーム生活も苦しいものとなってしまいます。

この項では、住宅ローンの返済に苦しまないためのコツを5つ紹介します。

低金利の住宅ローンを選択する

借入する額や返済期間が同じであっても、金利が1%違うだけで返済額に大きな差がでます。

住宅ローンを組む時は、なるべく低金利のプランを提供している金融機関を選びましょう。

また、固定金利と変動金利、どちらを選ぶかによっても大きな差がでてきます。

変動金利のほうが金利は低く設定されていますが、半年ごとに金利が見直されます。

借りた時点から数えて6年目から返済額が変更になるので、金利が上昇した場合は最終的な返済額も増えていくことになります。

変動金利は毎月の住宅ローンの返済額が上がっても、預貯金などで対応できる人、借入額が少なく、借入期間が短いといった人に向いている金利です。

一方で、家計にあまり余裕がなく、30年や35年といった長期で借りている場合は、金利上昇のリスクが高まるので、固定金利の選択も視野に入れておくようにしましょう。

借入の際には近年の経済状況や金利の特徴を理解したうえで、選択することが重要です。

返済期間に余裕を持って住宅ローンを組む

借入金額は変えたくないけれど、月々の返済額をできるだけ抑えたいという場合は、返済期間に余裕をもって住宅ローンを組むことも検討しましょう。

返済期間を長めに設定すると、月々の返済額が減らせるので家計への影響も抑えられます。

住宅ローンは、最大で35年間の返済計画が立てられます。

ただし、返済期間が長いほど利息は増えるため、支払総額が最終的に大きくなる点には注意が必要です。

無理のない返済負担率に抑える

返済負担率が高くなると、家計を圧迫することになります。

返済負担率については2章でも解説しましたが、たとえ基準の範囲内であっても家計を圧迫するケースはあります。

無理のない返済負担率に抑えて、返済が苦しくならないように対処しましょう。

なお、返済負担率は住宅ローン以外の借入がある場合は、それも含めての計算になります。

他の借入を完済することにより、年間返済額を減らし、返済比率を抑えることもできます。

頭金を入れてローンの借入額を減らす

頭金を増やして借入額を減らす方法も検討してみましょう。

頭金を入れることにより借入額の総額が減るため、月々の返済額と支払わなければならない利息が減ります。

頭金の相場は、物件価格の20%とされているので、3,000万円を借入れる場合、600万円の頭金が理想となるでしょう。

頭金を入れることにより月々の返済が減るだけでなく、住宅ローンの審査が通りやすくなったり、金利の優遇を受けられたりする可能性もあります。

条件に合う中古住宅を検討する

希望する家の条件で購入できる新築物件がない場合は、中古物件に目を向けることも選択肢の一つです。

中古住宅を視野に入れれば、住みたいエリアや望んだ住環境が予算の範囲内でみつかる可能性が高くなります。

築年数により、建物の劣化が気になるという方はリノベーションされた物件を検討してみるのもよいでしょう。

近年では、新築並みにリノベーションされた綺麗な物件も増えてきています。

中古住宅の購入により抑えられた費用の余剰分で、自分の好みに合ったデザインや間取りにリフォームやリノベーションをおこなうのもよいでしょう。

無理のない返済額を設定し、長期的に維持可能な計画を立てることが大切

3,000万円の住宅ローンを組む際には、将来的に起こりうる生活の変化も考慮して無理のない返済額を設定することが大切です。

たとえば、返済の支払い方法として、ボーナス返済というのがありますが、これには慎重な判断が必要です。

民間の企業では、会社の業績がボーナスの支給額に直結することも少なくありません。

ボーナスが減ったり、支給されなかったりすることで返済が厳しくなる可能性があります。

住宅ローンでは長期的に維持可能な支払い計画が望まれるという点を考えると、あまりおすすめできない返済方法といえるでしょう。

ボーナス返済を考える場合には、あまりその割合を高くしないように注意が必要です。

また、ボーナス返済を利用せず、ボーナスの支給月に様子をみて繰り上げ返済する方法もあります。

【無料】不動産購入の悩みをLINEで解決!

・LINE登録後の電話営業は一切ありません

・面倒な個人情報の入力は不要です

・AIではなく、経験豊富なスタッフが対応します

将来の暮らしやお金のことまで考えると、簡単には決められない「住まい」の選択。スマトリのLINE相談では、無理に購入を勧めるのではなく、あなたの状況に合ったベストな選択肢を一緒に考えます。

「親や知人には相談しづらい」「ネットの情報が多すぎて正解が分からない」などお悩みを抱えている方は、不動産のプロにLINEで直接相談してみてください。

\電話営業は一切ナシ!まずは気軽にチャット/

スマトリ公式LINEで無料相談する

最後に

この記事では、住宅ローン3,000万円を組むにあたり、必要な年収や返済に苦しまないコツなどを解説しました。

住宅ローンは長期にわたって返済が続くものなので、生活にも大きな影響を与えます。

ローンを組む際には、自分の年収で「いくら借りられるのか」ということよりも「毎月いくら返せるのか」といった点に焦点をあてると、支払いに苦しむリスクは減らせるでしょう。

・低金利のローンを選ぶこと

・返済負担率を抑えること

・頭金をしっかり用意すること

・月々の返済額を減らすために支払期間を長くとること

・中古住宅も検討してみること

3,000万円の住宅ローンを検討している方は、以上の点に注意して無理のない返済計画をたてることが大切です。

住宅ローンの借り入れを検討している方は、おトクなローンをその場で提案できるモゲチェックのサービスをチェックしてみてください。

<保有資格>

司法書士

宅地建物取引士

貸金業取扱主任者 /

24歳で司法書士試験合格し、27歳で司法書士として起業。4年で日本一の拠点数を達成する。現在は、不動産の売主と買主を直接つなぐプラットフォーム「スマトリ」を立ち上げ、不動産業界の透明性を高め、すべての人にとって最適な不動産売買を安心安全に実現するため奮闘中。