家の購入に必要な貯金はいくら?購入時の頭金やローンの注意点を解説

「家を買うために必要な貯金額はいくら?」「賃貸と持家のどちらに住むべきか悩んでいる」など、住居の購入を検討している方にとって貯金の目安は気になるところではないでしょうか。

マイホームを購入する際に貯金しておくことで、月々の住宅ローンの負担を減らすことや返済期間を短縮することができます。

家を購入するタイミングだけでなく、住み始めてからも維持費がかかるので早いうちから貯金をしておくことは重要です。

この記事では、家を購入するために必要な貯金額の目安や物件価格などの購入時にかかる費用について解説していきます。

貯金が少ない段階で家を購入する注意点もお伝えしていくので、今後家の購入を検討している方はぜひ最後までお読みください。

お家の購入でこんなお悩みありませんか?

◆ お金に関すること全般が不安

◆ 不動産業者がなんだか怖い

\LINEで担当者にチャット相談/

無料の購入相談を始める

目次

家の購入に必要な貯金額の目安は物件価格の10~30%程度

家を購入する際に必要な資金は、住宅の種類や立地条件などで異なりますが、物件価格の一部を頭金として支払う場面で貯金を使用するケースが多く見かけられます。

一般的に、家を購入する際の必要な貯金の目安は物件価格の10~30%程度といわれています。家の購入時に住宅ローンを組んだ場合に支払う頭金と諸費用を合わせた金額が必要になるからです。

国土交通省の令和4年度住宅市場動向調査報告書では、住宅を購入した人の購入資金や住宅の種類などを公表しています。ここでは、住宅の一次取得者(※1)の購入資金について解説していきます。なお、注文住宅の調査地域は全国、その他の住宅は三大都市圏の調査です。

| 住宅の種類 | 購入資金 | 自己資金 | 自己資金比率 |

| 注文住宅 | 4,713万円 | 941万円 | 20.0% |

| 分譲戸建住宅 | 4,074万円 | 869万円 | 21.3% |

| 分譲集合住宅 | 5,048万円 | 1,438万円 | 28.5% |

| 中古戸建住宅 | 3,025万円 | 955万円 | 31.6% |

| 中古集合住宅 | 2,943万円 | 1,302万円 | 44.2% |

住宅購入時にかかる購入資金のうち、借入金以外の用意した金額を自己資金といいます。家の購入金額に対する自己資金の割合は、新築に比べて中古住宅が高い傾向にあります。また、自己資金の割合が最も低いのは注文住宅で、全ての住宅の種類において20%を超える結果となりました。

上記の結果からも分かる通り、家を購入する際は自己資金に使用する貯金を用意しておくことが重要になります。戸建住宅やマンションなどの住宅の種類、地域によっても費用は変わりますが、平均的な購入資金や自己資金を覚えておきましょう。

※1:一次取得者…新築や中古を問わず初めて物件を購入する世帯主のこと

家を購入するために必要な費用

家を購入する際は、物件価格の他に諸費用がかかります。

戸建住宅やマンションの売り出し価格だけではなく、購入時に必要な費用全体をあらかじめ把握しておくことが大切です。

ここでは、家を購入するために必要な3つの費用と支払うタイミングについて詳しく解説していきます。

住宅購入時に支払う頭金

住宅を購入する場面では、数千万円の出費になることから一括で買う人の割合は多くありません。そのため、物件価格の一部を頭金として購入時に支払うケースが多くなります。

頭金を用意するメリットは、毎月のローンの返済額を減らせることです。また、住宅ローンの審査に頭金の有無が関係することがあるため、審査に通りやすくするためにも貯金を心がけることが大切です。

物件価格に対して支払う頭金の割合を増やすことで、借入金の返済期間を短縮することが可能です。また、借入額や借入期間を短くすることで金利負担を抑えられます。一方で、住宅購入時に貯金を過度に使用することで、生活費やローンの支払いが困難になるケースも考えられるので充分な貯金を残しておくことが大切です。

住宅購入時にかかる諸費用

住宅を購入する際は、物件価格以外にも税金や手数料などの諸費用が発生します。物件価格とは異なり、ローンの借入額に含まれない費用は現金で支払う必要があります。

家の購入にかかる費用は住宅の種類によっても異なりますが、一般的に新築の物件価格の3~5%、中古では5~10%が目安とされています。

購入する物件やローンを借り入れする期間によっても金額や内容は異なりますが、住宅購入時に必要とされる主な諸費用は以下の通りです。

| 項目 | 内容 |

| 印紙税 | 売買契約書に貼り付ける印紙代 |

| 登録免許税 | 登記を行う人が国に納める税金 |

| 司法書士への報酬 | 登記手続きを依頼した場合の報酬 |

| 仲介手数料 | 不動産会社などの物件の購入費用 |

| 固定資産税 | 1月1日時点で土地や建物を所有する人が支払う税金 |

| 不動産取得税 | 不動産を取得した際に支払う地方税 |

| 修繕積立基金 | 新築マンションを購入する際の費用 |

住宅を購入する際は、物件価格以外にもさまざまな諸費用があります。印紙税や登録免許税などの税金関係、登記を司法書士に依頼した場合の報酬などは家の購入時に支払わなければなりません。一方で、住宅の種類や新築・中古などの条件によって支払い義務が発生する項目も存在します。

また、国の制度で定められた条件を満たす場合は税金の軽減措置が適用されるケースもあります。家の購入を検討している方は、住宅の面積や築年数を考慮した上で買うタイミングを決めることをおすすめします。

住宅購入後にかかる維持費

家を購入する際は、頭金や諸費用だけでなく、購入後に必要な資金を継続的に貯金しておく必要があります。

住宅を購入してから数十年居住することを仮定すると、家のメンテナンスや修繕をしなければならない箇所が出てくることも予想されます。

マンションの場合は、毎月徴収する修繕積立金から建物の診断や修繕工事が行われることが一般的です。一方で、戸建住宅の場合は積立金として徴収されることがないため、住宅の工事やリフォームを想定した維持費を積み立てておく必要があるでしょう。

また、家族構成が変化するタイミングで部屋の改築を行うことや、老後の暮らしを支えるバリアフリー設備を導入することなども考えられます。住宅の物件価格の一部を支払う頭金や諸費用だけでなく、住宅購入後にかかる費用を考慮した上で住宅ローンを組むことが大切です。

住宅ローンを利用する際のポイント

実際に家を購入することを検討する際は、住宅ローンを利用する方も多いかと思います。

そのため、金利の種類や返済計画、金融機関の選び方金利の種類や返済計画、金融機関の選び方など、事前にしっかり理解し、計画的に進めることが重要です。

固定金利や変動金利の違いを把握し、将来のライフプランに合わせた返済方法を選ぶことで、長期間の返済負担を軽減できます。

また、複数の金融機関を比較し、自分に合った住宅ローンを見つけることが、安心して住まいを購入するための第一歩となります。

固定金利と変動金利の違いを理解する

住宅ローンを選ぶ際は、「固定金利」と「変動金利」の違いを理解することが重要です。固定金利は返済期間中、金利が変わらないため、毎月の返済額が一定で計画が立てやすい反面、変動金利に比べて金利が高めに設定されることが一般的です。

一方、変動金利は市場の金利に応じて変動し、金利が低い時には返済額が抑えられますが、将来的に金利が上昇すると返済額が増えるリスクがあります。

自分のライフプランや考えられるリスクに応じて、最適な金利タイプを選ぶことが大切です。

返済計画は長期的な視点で考える

住宅ローンは数十年にわたる長期の返済計画になります。そのため、無理のない返済額や返済期間を設定することが重要です。

毎月の返済額は手取り月収の30%以内が目安とされており、ボーナス払いに頼りすぎるのも避けるべきです。

また、将来的な収入の変化やライフイベント(教育費や老後資金など)も考慮し、安定した返済計画を立てましょう。

複数の金融機関で住宅ローンを比較する

住宅ローンは金融機関によって金利や手数料、審査基準が異なります。そのため、複数の金融機関で比較検討することが大切です。

特に、変動金利型や固定金利型、ミックス型など、金利タイプの違いを理解し、自分のライフプランに合った商品を選ぶことがポイントです。

また、事前審査を受けることで借入可能額が明確になり、物件選びの判断材料にもなります。

お家の購入でこんなお悩みありませんか?

◆ お金に関すること全般が不安

◆ 不動産業者がなんだか怖い

\LINEで担当者にチャット相談/

無料の購入相談を始める

家の購入時に貯金が少ない場合に注意すべきこと

住宅を購入する際に貯金が少ない場合は、物件価格の一部を支払う頭金にお金を充当することが難しい状況にあります。

家の購入後にも生活費などの固定費が発生するため、月々の住宅ローンの返済額を減らすために頭金を多く払うことや貯金をゼロにすることはおすすめしません。

しかし、家庭の経済状況によっては家の購入時に充分な金額を準備することが難しい場合もあるかと思います。ここでは、貯金が少ない状態で家を買う際の注意点を詳しく解説していきます。

住宅ローンの返済額が高くなる

物件価格の一部を支払う頭金に使用できる貯金が少ない場合、住宅ローンの返済額が高くなる可能性があります。

一般的に、住宅ローンの審査を受ける際は物件価格の2割程度の頭金を準備することが必要とされています。頭金が少ない状況で審査に通った場合、借入金額が増えるため利息や毎月の支払額が増加します。

また、住宅ローンの返済期間が長期化することで完済時期が遅れるため、将来的にローンを返済することが困難になる可能性もあります。充分な貯金が貯まった段階で住宅ローンの審査を受けることや毎月の返済額を調整することを心がけましょう。

金利の負担が増える場合がある

貯金が少ない段階で住宅ローンを組むと、金利が高くなる可能性があります。

住宅ローンの金利は、物件価格に対する融資の割合で決まることが多く、家の購入時に準備できる頭金が少ないことで借入金額が増加する傾向にあるからです。

一方で、住宅ローンを組んで家を購入した人が利用できる住宅ローン控除の額が高くなるメリットがあります。住宅ローンの控除額はローンの残高を基本として算出されるので、借入金額が多いほど制度の恩恵を受けやすいといえるでしょう。

住宅ローン減税を利用して住宅を購入する予定がある方や、制度の詳細の内容について知りたい方は国土交通省が公表している住宅ローン減税をご覧ください。

購入後の貯金額を残しておく必要がある

住宅の購入時に貯金が少ない場合であっても、購入後にかかる費用を想定した生活費を残しておく必要があります。

家を買う際は物件価格に応じた頭金や諸費用がかかるため、貯金から費用をまかなう場合も多いでしょう。しかし、貯金が全くない状態で新生活をスタートすることはおすすめできません。

住宅の購入後に病気やケガで入院したり、仕事を休職・離職したりするケースも考えられます。住宅ローンに加えて生活費や医療費を確保しておくためにも、数か月分の貯金は使用せずに残しておくことが大切です。

思わぬトラブルや生活環境の変化に対応するためにも、貯金がいくら残せるかを考慮した上で家を購入するタイミングを定める必要があるといえるでしょう。

また、効率的に貯金を進めるための3つのポイントは以下のとおりです。

・目標金額と期間を明確にする

・先取り貯金を習慣化する

・固定費を見直して支出を減らす

家を購入するための貯金は、計画的に進めることが大切です。数多くの方法がありますが、特に効果的な3つのポイントに絞って紹介します。

・目標金額と期間を明確にする

まずは、購入予定の住宅価格や必要な自己資金を算出し、貯金のゴールを設定しましょう。「○年後までに○万円を貯める」といった具体的な計画を立てることで、モチベーションを維持しやすくなります。

・先取り貯金を習慣化する

毎月の収入から先に一定額を貯金用口座へ移す「先取り貯金」を実践すると、無理なく貯蓄を増やせます。給与振込と同時に自動積立を設定すると、手間をかけずに確実に貯金できます。

・固定費を見直して支出を減らす

通信費や保険料、サブスクなどの固定費を削減することで、継続的に貯金できる余裕が生まれます。特にスマホのプラン変更や不要なサービスの解約は、手軽に支出を減らせる効果的な方法です。

この3つのポイントを実践することで、効率よく貯金を進め、無理のない資金計画を立てることができます。

マイホーム購入時に活用できる制度

マイホームの購入は、多くの人にとって人生の大きな決断です。

しかし、国や自治体が提供する各種支援制度を活用することで、経済的な負担を軽減しながら住まいを取得することが可能です。

税制優遇や現金給付、エコ住宅向けの補助金など、多様な制度が用意されており、条件を満たせば大きなメリットを享受できます。

この章では、マイホーム購入時に利用できる代表的な支援制度について、それぞれの特徴や申請のポイントを解説します。

住宅ローン控除

住宅を購入する際に一定の要件を満たすと、税制上の優遇措置を受けることができます。

この制度では、毎年の税負担を軽減するために、購入時に借り入れた資金の残高に応じた金額が所得税や住民税から控除されます。

控除期間は数年間にわたり、特定の基準を満たした住宅では優遇措置が拡大するケースもあります。

適用を受けるためには、住宅の面積や借入額などの条件を確認し、購入後に確定申告を行うことが必要です。適用条件は年ごとに変更される可能性があるため、最新の情報を確認することが重要です。

住宅ローン控除についての詳細は、国税庁のページをご確認ください。

参考:住宅ローン減税(国税庁)

長期優良住宅化リフォーム推進事業

一定の基準を満たす住宅に対して、改修や設備の導入にかかる費用の一部を国が補助する制度です。

これにより、耐震性や省エネルギー性能を高めるための工事費を抑えることができます。

特に、環境負荷の低減や長寿命化を目的としたリフォームを行う際には、多くのケースで補助が受けられるため、住まいの価値を向上させながら費用を削減することが可能です。

補助金の交付を受けるには、事前の申請や工事完了後の報告が求められるため、制度の詳細を把握した上で計画を立てることが大切です。

ZEH補助金

環境に配慮した住宅を取得する場合、国から補助金を受けられるZEH補助金の制度があります。

この支援策では、高断熱・高効率設備を導入した住宅に対し、一定額の補助が行われます。

補助額は住宅の仕様や設備の種類によって異なり、エネルギー消費量の削減に寄与する要素が評価されます。

対象となる住宅には、特定の基準をクリアすることが求められるため、事前に建築会社や施工業者と相談し、要件を満たすプランを検討することが重要です。申請手続きには書類提出や事前審査が必要なため、早めの準備が求められます。

地域型住宅グリーン化事業

環境に配慮し、耐久性や省エネルギー性能に優れた木造住宅の建設を支援する制度です。

住宅の高性能化を促進し、長期的な資産価値の向上を図ることができます。

また、三世代同居に適した住宅の整備を進める人に対する補助も含まれており、世代を超えて住みやすい住環境の形成をサポートします。

補助を受けるためには、対象となる住宅の基準を満たす必要があり、建築時の設計や施工段階での要件確認が重要です。

各自治体による住宅支援制度

地方自治体が独自に実施する住宅取得やリフォームに関する補助制度です。

新築や中古住宅の購入、耐震改修、省エネルギー設備の導入など、地域ごとに異なる支援が提供されています。

一例を挙げると、東京都では東京ゼロエミ住宅の推進を行っており、一定の条件を満たすと補助金が助成されます。

支援内容や申請条件は自治体ごとに異なるため、住まいを取得する地域の最新情報を確認し、活用できる制度を事前に把握しておくことが大切です。

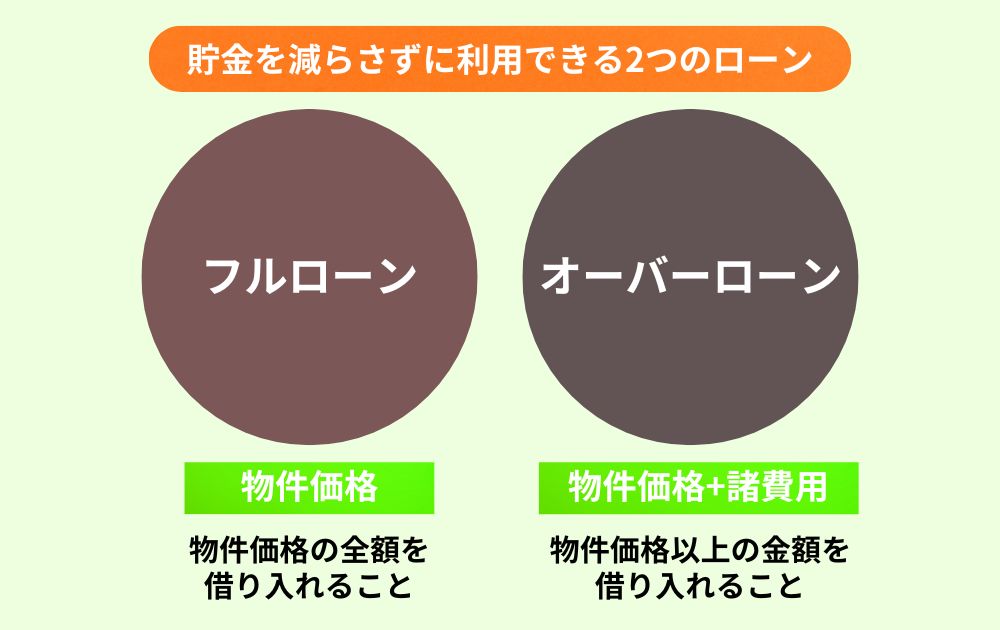

貯金を減らさずに家を買う2つの方法

現在のご家庭の経済状況や貯金額によっては、家の購入時に支払う頭金を用意することが難しい場合も考えられます。貯金を使用せずに家を買う方法は主に以下の2つがあります。

家の購入後にかかる税金や諸費用を残して利用できる2つのローンについて、ここでは詳しく解説していきます。

物件価格の全額の融資を受けるフルローン

フルローンは、家の購入時に物件価格の全額を金融機関からローンで借り入れることを指します。頭金を用意することが難しい場合でも、住宅を購入することができる制度です。

住宅を購入する際にフルローンを利用するメリットは、現金を手元に残しておけることです。住宅の購入後は、融資手数料や税金などの諸費用がかかるので、現金を確保する際に活用できます。

一方で、フルローンを利用すると住宅ローンの返済額が高くなることに注意が必要です。頭金なしでローンを組むと、物件価格の全額分の金額を金融機関から借りる必要があります。借入金額に応じて利息は増加するため、返済期間も長くなることを覚えておきましょう。

物件価格以上の融資を受けるオーバーローン

オーバーローンは、購入した住宅の価格よりもローンの借入金額が多いことを指します。物件価格の全額の借入に加えて、印紙税や登録免許税、融資手数料などを含めたローンを組むことが可能です。

物件価格以上の金額を借入することができるオーバーローンを利用するメリットは、気に入った物件を買い逃すことを防げることです。需要の高い地域にある物件や条件のいい物件を費用面で諦めることなく購入できます。

一方で、オーバーローンを利用する上での注意点は、諸費用分の金利が高くなることです。物件価格に加えて税金や各種手続きに関する費用を借入しているため、月々のローンの返済額が高くなります。

また、家を売却した場合に住宅を手放した後もローンの支払いが必要になるケースが考えられます。ローンの返済中に家を売る場合は、住宅を売却した利益を返済に充てることが可能です。しかし、諸費用の返済を含むオーバーローンの場合は家の売却後にローンのみが残る場合もあります。

オーバーローンを利用する際は、住宅ローンを組んだ後にかかる費用や売却時のリスクを考慮した上で検討するようにしましょう。

【無料】不動産購入の悩みをLINEで解決!

・LINE登録後の電話営業は一切ありません

・面倒な個人情報の入力は不要です

・AIではなく、経験豊富なスタッフが対応します

将来の暮らしやお金のことまで考えると、簡単には決められない「住まい」の選択。スマトリのLINE相談では、無理に購入を勧めるのではなく、あなたの状況に合ったベストな選択肢を一緒に考えます。

「親や知人には相談しづらい」「ネットの情報が多すぎて正解が分からない」などお悩みを抱えている方は、不動産のプロにLINEで直接相談してみてください。

\電話営業は一切ナシ!まずは気軽にチャット/

スマトリ公式LINEで無料相談する

最後に

家を購入する際は、物件価格だけではなく諸費用や住宅購入後にかかる費用を貯金しておく必要があります。

購入後にかかる費用は新築・中古などの住宅の種類によっても異なるため、事前に検討している家にかかる購入資金を把握しておくことが大切です。

また、家を購入する際に貯金が少ない場合は、ローンの借入額が増えることから住宅ローンの返済額が高くなることや完済期間が長くなる傾向にあります。金利負担を抑えたい方や月々の返済額を減らしたい方は頭金を用意した上で家の購入を検討することも選択肢の一つです。

住宅の購入時にかかる税金や住宅の購入後にかかる諸費用についても調べた上で、ご自身のライフプランに合わせたタイミングで家を買うことをおすすめします。

<保有資格>

司法書士

宅地建物取引士

貸金業取扱主任者 /

24歳で司法書士試験合格し、27歳で司法書士として起業。4年で日本一の拠点数を達成する。現在は、不動産の売主と買主を直接つなぐプラットフォーム「スマトリ」を立ち上げ、不動産業界の透明性を高め、すべての人にとって最適な不動産売買を安心安全に実現するため奮闘中。