要確認!不動産売却後の確定申告で必要な10の書類を徹底解説!

「自宅を売却したけど確定申告をどうしていいかわからない」「確定申告にはどんな書類が必要なの?」など、不動産売却後の確定申告に際して、どんな手続きや書類が必要か分からないという人も多いでしょう。不動産の売却時に利益が出た場合は確定申告が必要です。

確定申告とは、毎年1月1日から12月31日までの1年間の所得に対して納税額を計算し、申告して納税する手続きのことを言います。

サラリーマンなどの給与所得者は、会社が年末調整をしてくれるのでご自身で確定申告をしたことがない方も多いと思いますが、不動産を売却して利益が出た場合には、給与所得とは別に所得が発生するため確定申告が必要になります。

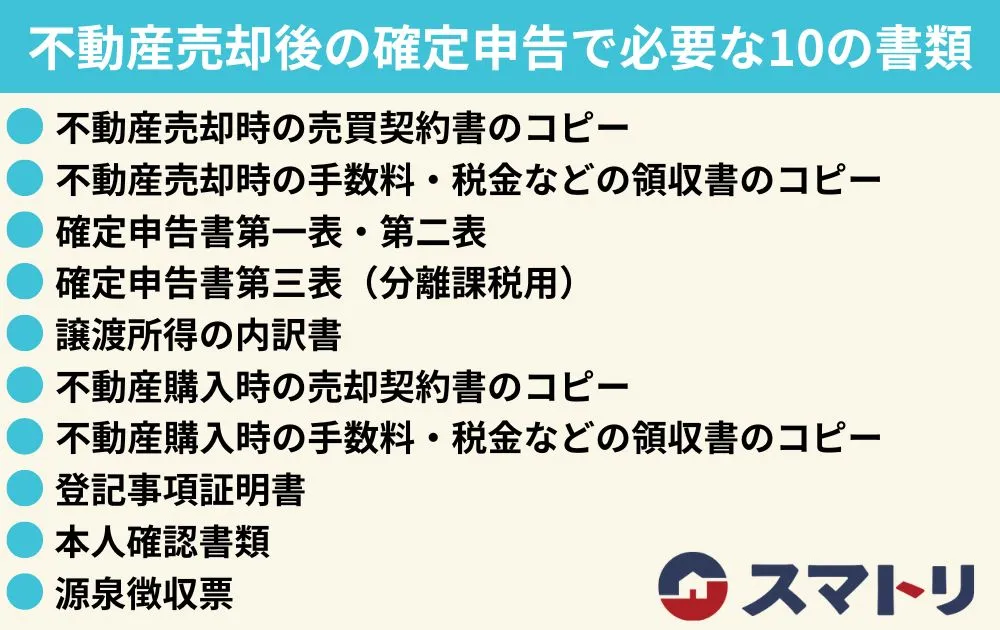

以下に示す10の書類が必要になるケースが多いので覚えておきましょう。

不動産売却の確定申告で失敗しないためにも、事前に必要書類やどういった控除が受けられるかについて確認しておきましょう。

今回は、不動産の売却により確定申告が必要になった方へ向けて、必要書類や入手方法などを詳しく解説していきます。

不動産売却後に確定申告を行う際の注意点については、不動産等を売却した方へ(国税庁)も合わせてご確認ください。

不動産売却後の確定申告に必要な10の書類

不動産の確定申告をスムーズに行うためには下記表の書類が必要です。

ここでは、不動産売却後の確定申告で必要になる10の書類について詳しく説明していきます。

| 必要書類 | 入手方法・注意事項 |

| ①不動産売却時の売買契約書のコピー | 不動産売却の契約時に取得 |

| ②不動産売却時の手数料・税金などの領収書のコピー | 不動産売却時の仲介会社から取得 |

| ③確定申告書第一表・第二表 | 税務署 |

| ④確定申告書第三表(分離課税用) | 税務署 |

| ⑤譲渡所得の内訳書 | 税務署 |

| ⑥不動産購入時の売却契約書のコピー | 不動産購入の契約時に取得 |

| ⑦不動産購入時の手数料・税金などの領収書のコピー | 不動産売却時の仲介会社から取得 |

| ⑧登記事項証明書 | 法務局 |

| ⑨本人確認書類 | 自分で用意 |

| ⑩源泉徴収票 | 会社より取得 |

不動産売却時の売買契約書のコピー

不動産売却時の売買契約書とは、不動産の売却時に買主と取り交わす契約書のことです。

不動産売却時の売買契約書のコピーは、譲渡所得の内訳書において譲渡価額(売却した金額)の計算の際に必要になります。

保管していれば原本があると思いますので提出用にコピーを準備してください。

紛失や処分をしてしまう人も多いですが、ない場合は売却の仲介をしてもらった不動産会社が保管していると思うので問合せすると良いでしょう。

不動産売却時の手数料・税金などの領収書のコピー

不動産売却時に掛かった譲渡費用は譲渡益より差し引くことができますが、エビデンスとして領収書のコピーが必要です。

譲渡費用には、仲介手数料や印紙税、登録免許税などの税金、引渡し前の解体費用などがあります。譲渡費用は、譲渡益から差し引くことで利益を圧縮できるので節税に繋がります。

領収書がないと譲渡費用として認められないので、領収書はきちんと保管しておきましょう。

確定申告書第一表・第二表

確定申告書第一表・第二表は、確定申告のために所得の詳細や控除について記載する書類です。

確定申告第一表には、給与所得、事業所得といった所得について1年間の所得の詳細を記載します。

確定申告第二表には、配偶者・扶養控除や事業専従者について記載します。

税務署や役所で入手できますが、国税庁のホームページでもダウンロード可能です。>/span>

参考:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/1557_2.htm

確定申告書第三表(分離課税用)

確定申告第三表は、不動産の売買で得た譲渡所得(利益)について記載する書類です。

不動産の譲渡所得は給与所得とは別に計算する分離課税方式が採用されているため、個別に計算する必要があるのでこの用紙を使います。

税務署や役所で入手できますが、国税庁のホームページでもダウンロード可能です。

参考:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/1557_2.htm

譲渡所得の内訳書

譲渡所得の内訳書は、不動産を売却すると国税局から郵送されてくる書類です。

譲渡所得の内訳書には、不動産売買契約書に記載されている売却額・購入額や譲渡費用、代金の受け取り状況などを記載します。

紛失した場合は、国税局のホームページよりダウンロード可能です。

参考:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/1557_2.htm

不動産購入時の売却契約書のコピー

不動産購入時の売買契約書とは、不動産の購入時に買主と取り交わす契約書のことです。

不動産購入時の売買契約書のコピーは、譲渡所得の内訳書において取得費の計算の際に必要になります。保管していれば原本があると思いますので提出用にコピーを準備してください。

相続した場合や取引が古いと担当した不動産会社も書類を処分していることが多く、不動産購入時の売却契約書のコピーを準備できないケースもあります。

ない場合でも確定申告はできますが、譲渡益がたくさん出てしまうことになるので支払う税金が増えてしまうことを覚えておきましょう。

不動産購入時の手数料・税金などの領収書のコピー

不動産の購入にかかった費用は、取得費として譲渡益より差し引くことができますが、エビデンスとして領収書が必要です。

不動産購入時の売買契約書と同様に古い取引の場合は保管していないことが多く、ない場合でも確定申告はできますが支払う税金が増えてしまいます。

相続する予定がある場合は、不動産購入時の売買契約書や仲介手数料、税金の領収書について生前に本人に所在を確認しておきましょう。

登記事項証明書

登記事項証明書は、謄本とも言われ、不動産の所在地、所有者の移り変わり、抵当権設定の情報などが記載されている書類です。法務局にて1通600円で取得できます。

不動産は、建物、土地に分かれており、売買した不動産すべての登記事項証明書を取得する必要があります。

オンラインでの取得も可能で1通500円です。

法務局の窓口業務は,平日の午前8時30分から午後5時15分ですが,オンラインの場合は平日の午前8時30分から午後9時まで請求できます。

参考:https://houmukyoku.moj.go.jp/homu/static/online_syoumei_annai.html

本人確認書類

確定申告には本人確認書類の提出が必要です。

本人確認には、番号確認と身元確認があります。番号確認では、マイナンバーカード、通知カード、個人番号付きの住民票のいずれか、身元確認では、マイナンバーカード、運転免許証のコピーのいずれかを準備する必要があります。

マイナンバーカードがあれば、番号確認、身元確認のどちらにも使えるので便利でしょう。

源泉徴収票

給与所得者の場合は、会社が年末調整をした結果として源泉徴収票をもらえます。

確定申告の書類を作成する際に、源泉徴収票の内容を転記する必要があります。

原本の提出は不要です。一度もらったけど紛失してしまった場合は、会社に言えば再発行してくれるので覚えておきましょう。

特例を使う場合に追加で必要になる6つの書類

確定申告では、所得税の申告だけでなく、所得控除の申請も行えます。

ここでは6つの所得控除制度についてご紹介しますが、それぞれ必要な書類が異なります。書類が揃わずに控除が受けられないということがないようにきちんと確認しておきましょう。

特定のマイホームを買い換えた場合

特定のマイホーム(居住用財産)について、令和5年12月31日までに売却し、新たにマイホームを買い換える場合、一定の要件を満たせば譲渡益に対する課税を次の買い換えまで繰り延べすることができます。

一定の要件については国税庁のホームページを参照ください。

必要な書類は、以下のとおりです。

【特定のマイホームを買い換えたときに必要な書類】

・売却したマイホームの登記事項証明書、売買契約書のコピー

・買い換えた資産の登記事項証明書、売買契約書のコピー

・譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]

・買い換えたマイホームが中古住宅の場合は、取得の日以前25年以内に建築されたものであることを証明する書類、または耐震基準適合証明書、建設住宅性能評価書など

・自宅を譲渡した売買契約日の前日において、住民票記載の住所と売却した自宅の住所が異なる場合は、住民票や戸籍の附票の写しなど居住していたことを証明する書類

買い換え先が翌年の取得予定となる場合は、買い換えた不動産に関する書類が提出できないので、代替え書類として「買換(代替)資産の明細書」の提出が必要になります。

参考:https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3355.htm

買い換え時に譲渡所得において損失が出た場合

マイホームを売却して損失が出た場合、一定の条件を満たすと給与所得などの他の収入と損失額を損益通算できます。

一定の要件については国税庁のホームページをご参照ください。

例えば、給与所得が500万円、マイホームの売却に伴う損失が50万円の場合、損益通算すると500万円―50万円=450万円がその年の所得です。

損失額が大きい場合はその年の所得では控除できないので、売却した翌年から3年間繰越して控除ができます。

【買い換え時に譲渡所得において損失が出た場合の必要書類】

・居住用財産の譲渡損失の金額の明細書(確定申告書付表)

・居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書(租税特別措置法第41条の5用)

・売却した自宅の登記事項証明書、売買契約書のコピーなど(所有期間や面積の証明書類)

※上記書類については国税庁のホームページより取得可能

・新居の登記事項証明書や売買契約書のコピーなど(購入した年月日、家屋の床面積の証明書類)

・年末における住宅借入金等の残高証明書

・確定申告書の提出の日までに買い換えた資産に住んでいない場合には、その旨および住まいとして使用を開始する予定年月日その他の事項を記載したもの

・自宅を譲渡した売買契約日の前日において、住民票記載の住所と売却した自宅の住所が異なる場合は、住民票や戸籍の附票の写しなど居住していたことを証明する書類

参考:https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3370.htm

住宅ローンがあるマイホームの譲渡所得において損失が出た場合

住宅ローンがあるマイホームを売却して、住宅ローンの残債以下で売却(手出し)した場合、一定の条件を満たすと給与所得などの他の収入と損失額を損益通算できます。

一定の条件については国税庁のホームページをご参照ください。

損失額が大きい場合はその年の所得では控除できないので、売却した翌年から3年間繰越して控除ができます。

【住宅ローンがあるマイホームの譲渡所得において損失が出た場合の必要書類】

・居住用財産の譲渡損失の金額の明細書(確定申告書付表)

・居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書(租税特別措置法第41条の5用)

・売却した自宅の登記事項証明書、売買契約書のコピーなど(所有期間や面積の証明書類)

・新居の登記事項証明書や売買契約書のコピーなど(購入した年月日、家屋の床面積の証明書類)

※上記書類については国税庁のホームページより取得可能

・年末における住宅借入金等の残高証明書

・自宅を譲渡した売買契約日の前日において、住民票記載の住所と売却した自宅の住所が異なる場合は、住民票や戸籍の附票の写しなど居住していたことを証明する書類

参考:https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3390.htm

相続財産を譲渡した場合(取得費加算の特例)

親や親族から相続、遺贈で取得した不動産については、相続開始から3年10カ月以内に売却することで相続税のうち一定金額を譲渡資産の取得費に加算できます。

【相続財産を譲渡した場合に必要な書類】

・相続財産の取得費に加算される相続税の計算明細書

※書類については国税庁のホームページより取得可能

参考:https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3267.htm

所有期間が10年を超えるマイホームを売却した場合

所有期間が10年を超えるマイホームを売却した場合、一定の条件を満たすと長期譲渡の税率(20.315%)をよりも低い税率になります。

6,000万円以上で売却した場合、6,000万円以下の部分に対して税率14.21%が適用されます。一定条件については、国税庁のホームページをご参照ください。

【所有期間が10年を超えるマイホームを売却した場合に必要な書類】

・売却したマイホームの登記事項証明書

・自宅を譲渡した売買契約日の前日において、住民票記載の住所と売却した自宅の住所が異なる場合は、住民票や戸籍の附票の写しなど居住していたことを証明する書類

参考:https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3305.htm

マイホームを売却した場合の3,000万円控除

マイホームを売却した場合に、一定の条件を満たすと譲渡所得から最大3,000万円を控除することができます。

一定の条件については、国税庁のホームページをご参照ください。

3,000万円控除と住宅ローン控除は同時に受けることができないので買い換えの時はどちらを使う方が良いのかをよく考えてから利用するようにしましょう。

【マイホームを売却した場合の3,000万円控除に必要な書類】

・譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]

・自宅を譲渡した売買契約日の前日において、住民票記載の住所と売却した自宅の住所が異なる場合は、住民票や戸籍の附票の写しなど居住していたことを証明する書類

まとめ

不動産を売却した際に必要な確定申告おける必要書類について解説をしてきましたがいかがでしたでしょうか。

不動産を売却したけど、確定申告の仕方や必要な書類、使える控除にはどういったものがあるのかなど、分からない点も多いでしょう。確定申告の際に慌てないためにも、事前に必要な書類を把握しておくことが重要です。

確定申告では10種類の書類を準備する必要があり、控除に関しては受ける控除の種類によって準備する書類は異なります。面倒だと確定申告をしないと追徴課税を請求されたり、控除を受けられなかったりとデメリットも多いです。

特にマイホームの売却においては、使える控除が多く、確定申告をすることでメリットを享受することができますので、

是非この記事を参考にして、確定申告がスムーズに行えるように書類の準備を進めてみてください。

<保有資格>

司法書士

宅地建物取引士

貸金業取扱主任者 /

24歳で司法書士試験合格し、27歳で司法書士として起業。4年で日本一の拠点数を達成する。現在は、不動産の売主と買主を直接つなぐプラットフォーム「スマトリ」を立ち上げ、不動産業界の透明性を高め、すべての人にとって最適な不動産売買を安心安全に実現するため奮闘中。