不動産売却にかかる税金を減らせる?3,000万円特別控除を解説

「3000万円の特別控除が適用される条件を知りたい」「家の売却時に支払う税金をなるべく安く抑えたい」など、マイホームの売却を検討するタイミングで、特別控除の詳細について知りたい方も多いのではないでしょうか。

3,000万円の特別控除は、マイホームを売却する際に発生する譲渡所得から3,000万円まで控除ができる制度です。

特別控除を受けるためには6つの要件を満たす必要があるので、制度の内容や控除が利用できるタイミングを事前に確認しておくことが大切です。

今回の記事では、3,000万円の特別控除が適用される条件や申請の流れ、控除が受けられるケースの具体的な例を解説します。

家の売却時に生じる利益に応じて支払う税金を抑えたい方やマイホームの売却を検討している方は、ぜひ最後まで読んでいただければと思います。

目次

マイホームの売却時に生じた譲渡所得から最高3,000万円まで控除できる制度

家を売却する際に発生した譲渡所得から最高で3,000万円まで控除ができる特例があります。

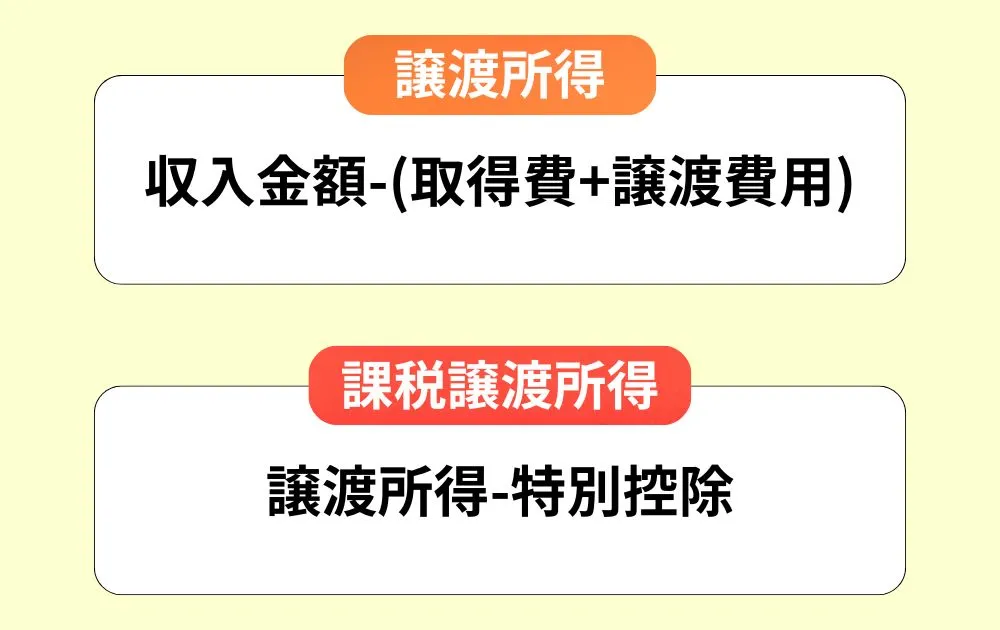

土地や建物などの資産を売却する際に生じる所得を譲渡所得といい、所定の計算方式に基づいて出された金額に応じて税金を支払う必要があります。譲渡所得に対しては、所得税と住民税が課税されるため、家を売却した翌年に確定申告の手続きを行わなければなりません。

なお、譲渡所得の金額は、以下の図で示した計算式で求めることが出来ます。

不動産を売却する際の対価として受け取る収入金額から、不動産を取得する対価として支払う代金や各種費用を含めた取得費と不動産を売却する際に必要な譲渡費用を差し引いた額が譲渡所得になります。

譲渡所得の概要や計算方法の詳細を調べる場合は、知らないと損をする!不動産売却益の計算方法や税金を徹底解説の記事をご覧ください。

不動産の売却時に、一定の要件を満たすと税金を控除する制度が3,000万円の特別控除の特例です。譲渡所得から最大3,000万円の特別控除を受けることで、差し引かれて残った金額が課税譲渡所得になります。

マイホームの売却を検討している方は、利用できる特別控除をあらかじめ確かめておくことが大切です。

3,000万円特別控除が適用されるまでの流れ

マイホームの売却時に、譲渡所得から3,000万円まで控除ができる特別控除を利用するためには、国が定める要件を満たす必要があります。申し込みに必要な書類や申請が可能な期間をあらかじめ確認しておくことで、控除が適用されるまでの流れが把握できるでしょう。

ここでは、3,000万円特別控除を受ける際の流れについて詳しく解説していきます。

特別控除が適用される6つの要件

3,000万円の特別控除が適用されるための要件は、売却する家がマイホームであることを含めて6つあります。ここでは、国税庁が示す要件について詳しく解説していきます。

マイホームを売却する場合は、3,000万円の特別控除の適用を受けるためにはいくつかの要件を満たす必要があります。

現在住んでいない家や、取り壊した家を売却する場合は、制度が利用できる期間や条件を確認しておくことが大切です。

a.現在住んでいる自宅を売却すること

b.以前住んでいた家の場合、住まなくなった日から3年目の年末までに売却すること

家を取り壊した場合は、上記のどちらかに加えて下記の条件を満たす必要があります。

・家を取り壊した日から1年以内に売却契約が締結されること

・家を取り壊してから売却契約を締結する日まで、敷地を賃貸していないこと

3,000万円の特別控除を受けるためには、前々年までに同じ控除を受けていないことが条件になります。

また、住宅ローンの残高を下回る代金で、マイホームを売却した場合に適用できる特例を利用していないことも条件の一つです。

マイホームを売却して家を買い替えたときは、一定の条件を満たすことで、譲渡益に対する課税を後で支払うことが可能になる特例があります。

3,000万円の特別控除を受ける上では、上記の特例を家の売却の前々年までに利用していないことが条件になります。マイホームを売却する際に、買い替えや交換を予定している方はどの制度を利用するべきか比較検討することが大切です。

土地収用法などの法律で認められている公共事業のために土地建物を売った場合は、課税や譲渡所得の特例が受けられます。

3,000万円の特別控除を利用するためには、収用等の特別控除をはじめ、他の特例の適用を受けていないことが条件になります。

地震や台風などの災害により家が滅失した場合においても、売却時に特例の適用が受けることが可能です。

該当する住宅に住まなくなった日から、3年を経過する日の属する年の年末を過ぎてしまうと、特例が適用されなくなることに注意が必要です。

マイホームを売却する際は、家を買う人が特別な関係でないことが特別控除を利用する条件になります。

親族や夫婦のほかに、内縁関係にある人や関連会社、生計を一にする家族なども含まれます。個人の配偶者や法律上の親族以外にも特殊関係者に当てはまる人がいることを覚えておきましょう。

3,000万円の特別控除を受けるための要件を満たす場合でも、特例を受けるためだけに入居した家は制度を利用できないなどの条件があります。特例の適用を受けるための要件や、適用除外の要件の詳細については、国税庁のマイホームを売ったときの特例をご覧ください。

特別控除を受けるための申請期間

3,000万円の特別控除を受けるためには、マイホームを売却した翌年の2月16日~3月15日の間に確定申告を行う必要があります。

一例を挙げると、2024年1月に不動産を売却した場合は、2025年2月16日~3月15日までに確定申告を行わなければいけません。

したがって、家の売却契約が成立した場面ではなく、確定申告時に特別控除を受けるための必要書類を揃えて提出する必要があります。オンラインで確定申告ができるe-Taxを利用して自宅から申告することも可能です。確定申告を行わない場合は、特別控除を受けられないことに注意が必要です。

特別控除を申し込む際に必要な書類

3,000万円特別控除の適用を受けるためには、確定申告を行う必要があります。確定申告の際に必要となる書類は以下の通りです。

| 必要書類 | 取得場所 |

| 確定申告書 | 税務署 |

| 譲渡所得の内訳書 | 税務署・国税庁ホームページ |

| 戸籍の附票 | 役所 |

| 売却時の書類の写し | 売主が所有 |

| 購入時の書類の写し | 売主が所有 |

| 費用を証明する領収書 | 売主が所有 |

| 住民票の写し | 市町村 |

家の売却時に譲渡所得が発生した場合、譲渡所得の内訳書を確定申告書に添付して提出する必要があります。こちらの書類は、税務署の窓口で確定申告書と合わせて受け取ることができます。また、国税庁のホームページから譲渡所得の内訳書をダウンロードすることも可能です。

また、売買契約日の前日までに住民票の住所とマイホームの住所が異なる場合は、戸籍の附票の写しなどでマイホームを居住のために使用していたことを明らかにする必要があります。

3,000万円特別控除を受けるために必要な書類は、ご自身の状況や売却した家の条件によっても異なります。提出すべき書類が分からない場合は、売却時に利用した不動産会社に相談することも選択肢の一つです。

3,000万円特別控除が受けられる5つのケース

マイホームの売却時以外にも、3,000万円特別控除を受けられるケースがあります。ここでは、家を売却する際に利用できる5つの特例を解説していきます。

相続した物件を売却する場合

相続や遺贈により取得した不動産を売却する際、一定の条件を満たす場合は3,000万円特別控除を受けることが可能です。

上記の内容を満たす制度を「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」といいます。

なお、特例の対象となる物件(被相続人居住用家屋)は、相続の開始がされる直前に被相続人が居住していた家であることに加えて、下記の要件を満たす必要があります。

・昭和56年5月31日以前に建築されたこと

・区分所有建物登記(※1)がされている建物でないこと

・相続の開始の直前に被相続人以外に居住をしていた人がいなかったこと

相続が開始される直前に被相続人が対象となる物件に居住していたことが制度を利用する条件です。しかし、老人ホーム等に入所していたなどの特別な理由がある場合は、被相続人が居住していない家であっても特別控除を受けられる可能性があります。

また、居住用財産を売却した相続人が特例の適用を受けるための要件も定められているので、詳細については、国税庁の被相続人の居住用財産(空き家)を売ったときの特例をご確認ください。

※1:区分所有建物登記…建物内の各部屋が別々の所有権の対象である場合の個別の登記手続き

賃貸と併用している物件を売却する場合

建物の一部を賃貸物件として貸し出していた場合でも、3,000万円特別控除の適用要件を満たすことで制度を利用することが可能です。

賃貸併用住宅の場合は、居住用部分についてのみ3,000万円特別控除を適用できます。賃貸として貸し出していた部分は適用されないことに注意が必要です。

また、売却する時点でマイホームではない物件に制度を適用する場合は、「住まなくなった日から3年を経過する日の属する年の12月31日までに売ること」が条件になります。

賃貸の一部をマイホームとして利用している場合は、制度が適用される範囲や売却について、不動産会社に相談することをおすすめします。

店舗と併用している物件を売却する場合

建物の一部を店舗として使用している場合でも、3,000万円特別控除の適用要件を満たすことで制度を利用することが可能です。

店舗併用住宅を売却した際に3,000万円の特別控除が適用できるのは居住用として使用していた部分のみです。なお、売却した建物全体の90%以上を居住用として使っていた場合は、建物全体について3,000万円特別控除の適用を受けることができます。

建物の中で居住用として使用している部分の面積の計算方法や、特例の詳細については国税庁の店舗併用住宅を売ったときの特例をご確認ください。

共有名義の物件を売却する場合

共有名義で所有するマイホームを売却する際も、3,000万円特別控除を受けることができます。

複数人で共有するマイホームを売却した場合の譲渡所得は、共有する人の所有権の持分で計算されます。

持分の割合に関わらず制度の適用要件に当てはまる人全員がそれぞれ3,000万円の特別控除を受けられることがこの制度の特徴です。

一方で、家屋を共有しておらず敷地のみを所有している場合は特例の適用を受けることができません。制度の対象者や対象物、確定申告時の手続きの詳細を調べたい方は、国税庁の共有のマイホームを売ったときをご確認ください。

建物を取り壊した後に敷地を売却する場合

マイホームを取り壊して、家が建っていた敷地のみを売却する場合でも、要件を満たすことで3,000万円特別控除の適用を受けることが可能です。

特例の適用を受けるために定められた要件は以下の3つです。

・建物を取り壊した日から1年以内に敷地を売る契約を結ぶこと

・建物に住まなくなった日から3年後の年末までに売却すること

・建物を取り壊してから敷地を売却する日までに貸付などを行っていないこと

建物を取り壊してから1年以上経過すると制度の適用が受けられないことや、敷地の貸し付けなどの制限があることに注意が必要です。

なお、建物の一部を取り壊してから敷地の一部を売却する際に、残った建物に居住できる場合は特例の適用が受けられません。制度の詳細の内容をご覧になりたい方は、マイホームを取り壊した後に敷地を売ったときをご確認ください。

3,000万円特別控除の税金シミュレーション

家を売却した際の所得に応じて支払う必要がある譲渡所得から、最大で3,000万円控除できる特例が適用される流れや要件について解説してきました。ここでは、実際に譲渡所得から控除される額の税金シミュレーションを行います。

譲渡所得を求める計算式は、以下の通りです。

・収入金額-(取得費+譲渡費用)=譲渡所得

譲渡所得にかかる税金は、不動産の所有期間によって税率が異なります。以下に示す所得の区分に応じて税率を計算する必要があります。

| 所得の区分 | 所有期間 | 税率 |

| 短期譲渡所得 | 5年以下 | 39.63% ● 所得税:30.63% ● 住民税:9% |

| 長期譲渡所得 | 5年超 | 20.315% ● 所得税:15.315% ● 住民税:5% |

なお、上記税率には、復興特別所得税として所得税の2.1%相当が上乗せされています。

上記の計算式と税率を踏まえて、不動産を売却する際のシミュレーションを行います。

・譲渡所得の計算方法

5,500万円(収入金額)-[4,000万円(取得費)+500万円(譲渡費用)]= 1,000万円(譲渡所得)

・納税額の計算方法

家の所有期間が5年以下の場合

1,000万円 × 39.63% = 3,963,000円

家の所有期間が5年超の場合

1,000万円 × 20.315% = 2,031,500円

・3,000万円特別控除の適用を受けた場合

1,000万円(譲渡所得) – 3,000万円(特別控除) = 0円(課税譲渡所得)

上記の税金シミュレーションから分かる通り、3,000万円の特別控除の適用を受けることで課税される譲渡所得の額を減らすことができます。特別控除の対象となる物件の売却を検討している方は、譲渡所得にかかる税金の額をあらかじめ確認しておくことをおすすめします。

参考:短期譲渡所得の税額の計算

参考:長期譲渡所得の税額の計算

3,000万円特別控除を利用する際の注意点

マイホームの売却時に生じる譲渡所得が最大3,000万円控除できる制度を利用する上で、いくつか注意しておくべき点があります。

併用できない特別控除が多いことなど、特例を適用する前に知っておくべきポイントをここでは詳しく解説します。

住宅ローン控除と併用できない

3,000万円の特別控除は、住宅ローン控除(※2)と併用できません。

家に入居した年、その前年または前々年に家を売却して3,000万円の特例の適用を受けている場合は、住宅ローン控除を受けることができない仕組みです。特別控除が利用できる期間が重複している場合は、どちらの制度を利用するべきかを検討する必要があるでしょう。

また、家に入居した年の次の年から3年目までに、住宅ローン減税の対象となる資産以外の資産を売却して、3,000万円特別控除の特例の適用を受ける場合も、住宅ローン控除の適用を受けることはできません。

家の購入時などに利用できる住宅ローンの詳細について調べたい方は、国土交通省の住宅ローン減税をご確認ください。

※2:住宅ローン控除…家の購入や増改築などを行う場合、一定の要件を満たすことで所得税の減税を受けられる制度

他の居住用財産の特例との併用はできない場合が多い

3,000万円特別控除は、住宅ローン控除以外にも併用できない特例があります。

家の購入や売却の際に利用される特別控除の例は以下の通りです。

・居住用財産の買換え等に係る特例

・居住用財産の譲渡損失についての損益通算及び繰越控除の特例

マイホームを売却してから新たな住居を買い替える場合や、住宅ローンの残高を下回る代金で、マイホームを売却した場合に適用できる特例は、3,000万円の特別控除と併用できません。

3,000万円の特別控除の適用を受ける年、前年、前々年に、上記に示した2つの特例を受けた場合は、制度を利用できないことを覚えておきましょう。

10年超所有軽減税率の特例との併用はできる

10年超所有軽減税率の特例は、3,000万円特別控除と併用することが可能です。

マイホームを売却するタイミングで、所有期間が10年を超えている場合は、長期譲渡所得の税額よりも低い税率で譲渡所得にかかる税金を計算できます。

3,000万円の特別控除の適用を受けた上で残った譲渡所得にかかる税金をさらに安く抑えることができるため、長期間住んでいた家からの引っ越しや売却を検討している方は制度の内容を確認しておくことが大切です。

軽減税率の特例が適用される要件の詳細については、国税庁のマイホームを売ったときの軽減税率の特例をご確認ください。

最後に

3,000万円の特別控除の適用を受けることで、マイホームの売却費用を削減できます。家の売却にかかる費用や税金を合わせると数百万円必要になることもあるため、売却時期や方法が特例の要件に当てはまる場合は、積極的に特例を活用することをおすすめします。

一方で、住宅ローン控除や家の買い替えの特例などを既に利用されている場合は、3,000万円の特別控除を受けられないケースもあります。

控除される期間や額が比較した上で、特別控除を受ける制度を選択することが大切です。

また、マイホームの売却だけでなく建物の一部を店舗や賃貸として使用している場合や、既に建物を取り壊した敷地を売却する場合でも特例の適用を受けられる可能性があります。

それぞれの特別控除の内容を理解した上で、必要書類を集めて確定申告ができるように備えておきましょう。

<保有資格>

司法書士

宅地建物取引士

貸金業取扱主任者 /

24歳で司法書士試験合格し、27歳で司法書士として起業。4年で日本一の拠点数を達成する。現在は、不動産の売主と買主を直接つなぐプラットフォーム「スマトリ」を立ち上げ、不動産業界の透明性を高め、すべての人にとって最適な不動産売買を安心安全に実現するため奮闘中。