不動産売却後の確定申告のやり方は?流れや特例の受け方について解説

不動産売却は無事に完了したけど、確定申告のやり方について不安がある方は多いのではないのでしょうか?

自分で確定申告をする機会が少ない会社員や公務員の方は、初めてする確定申告に戸惑うこともあるでしょう。

不動産を売却して利益が出た場合には、翌年に確定申告が義務になります。利益が出たにも関わらずに確定申告をしないと、無申告による加算税や延滞税を払わなければならなくなってしまう場合がありますので注意が必要です。

この記事では、不動産売却後の確定申告のやり方について詳しくお話していきます。

正しい不動産売却後の確定申告の知識を得ることで、税金で損をするリスクを下げられます。

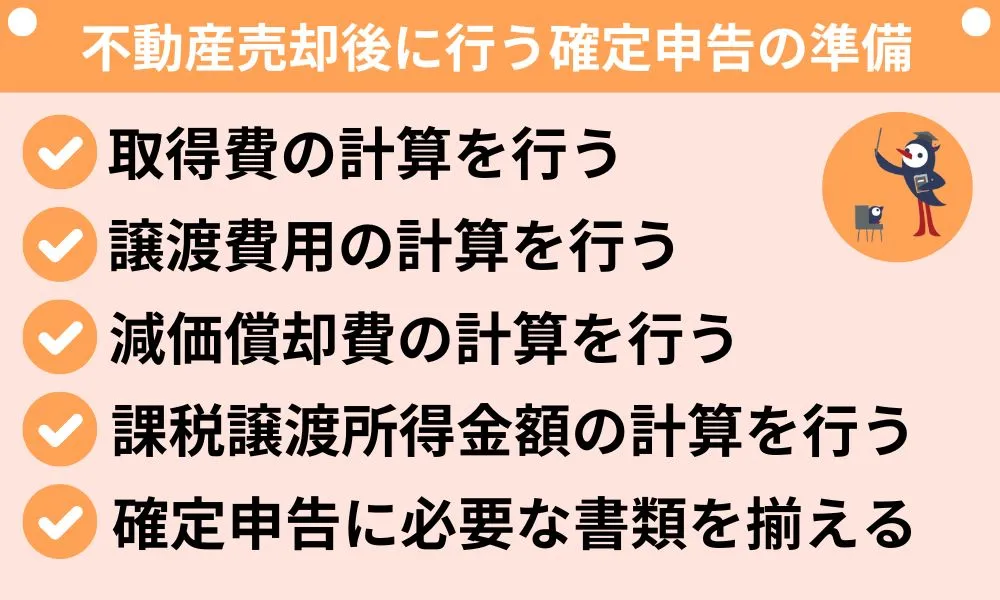

不動産売却後にする確定申告の準備

不動産を買った時にかかった金額よりも高い金額で売却をして利益が出たのであれば、その利益に対して譲渡取得税という税金がかかるので、確定申告が義務となります。

単純に購入時の物件代金と売却時の物件代金を引き算するわけではなく、購入にかかった費用や売却にかかった費用も加味することができますし、建物は経年劣化するものなので、減価償却費も加味しなければなりません。

不動産売却後の確定申告時に準備が必要となるケースは、以下の図に示した通りです。

取得費や譲渡費用を売却した時の利益から差し引くことで節税することが可能です。損益が出た場合には給与所得等にかかる所得税や住民税から控除できる特例を利用できる可能性がありますので、しっかり計算していきましょう。

ここでは、確定申告を行う前に準備しておくべき各費用の計算方法と、そろえておきたい確定申告に必要な書類について詳しく解説をしていきます。

取得費の計算を行う

まずは取得費の計算をしていきます。

取得費とは「不動産購入時にかかった費用-減価償却費」のことを指します。

減価償却費は取得費の内訳に含まれる費用のことで、不動産は経年劣化していくものなので、価値が年々減少していくという考え方から、減価償却費を加味しなければなりません。

不動産購入時にかかった費用に含まれる主なものは以下です。

・土地や建物の購入代金(建築代金)

・仲介手数料

・設備費

・改良費(リフォーム費用)

・購入時にかかった税金(登録免許税、印紙税、不動産取得税等)

・建て直した際の解体費用

・土地の取得に際して支払った土地の測量費

・所有権取得のためにかかった訴訟費用 等

取得費を計算するにあたって重要なのは、申請する取得費を証明するためには当時の領収証や契約書等を提出する必要があるということです。

何かしらの理由で購入領収証や契約書等を紛失してしまっているその場合には、概算取得費として【売却金額×5%】を取得費にすることができますが、よほど長く所有している物件でない限りは、多額の税金を支払わなければならなくなりますので、証明できる書類を探し出しましょう。

どうしても見つからない場合、ローンを組んでいれば金銭消費貸借契約書のコピーや、ローンの償還表等でも購入代金の証明ができることがありますので覚えておきましょう。

譲渡費用の計算を行う

次に譲渡費用の計算を行います。譲渡費用とは、不動産売却時にかかった費用のことを指します。

譲渡費用の主なものは以下です。

・仲介手数料

・売主側が負担した印紙税

・貸家を売却するために、借家人に支払った立退料

・土地を売るために、その上にある建物を取り壊した解体費用

・売買でより有利な条件で売るために、既契約を解約するのにかかった違約金 等

譲渡費用は取得費に比べて最近のことになるので、契約書や領収証等は手元にある場合が多いと思います。

取得費にも言えますが、他に譲渡費用に含められるものがないかどうかを確認することで節税に繋がりますので注意して見てみましょう。

譲渡費用に含まれるのかどうか判断に困ったときは、費用はかかりますが税理士等に確認するのも一つの手です。

減価償却費の計算を行う

取得費の項目で軽く触れましたが、減価償却費は取得費の内訳に含まれる費用のことを指します。

不動産は経年劣化していくものなので価値が年々減少していくという点から、減価償却の対象は建物の金額から減価償却費を加味しなければなりません。土地は経年劣化しないので減価償却の対象にはなりません。

簡単に説明すると、取得費に含んでいいのは購入した時の建物の価格ではなく、売却時点の古くなった建物の価値で計算しなければならないルールで、売却時点の建物の価値を計算する方法が減価償却です。

減価償却費の計算式は以下です。

【減価償却費=①建物の購入代金×②0.9×③償却率×④所有していた年数】

①建物の購入代金

不動産を購入する時には基本的に建物と土地を一緒に購入していることが多いと思いますが、土地は劣化するものではないという考えから、減価償却するのは建物のみとなっています。

建物のみの価格は、土地は消費するものではないので消費税はかかっていないことから、購入時の消費税額から計算できます。

計算方法は[建物の価格=消費税額÷購入時の消費税率+消費税額]となっています。

②0.9

この0.9というのは、建物部分は法定耐用年数を過ぎても購入価格の10%は価値が残るという考え方である残存価格というものを差し引いた金額にするためのもので、計算に含まなければなりません。

③償却率

償却率とは、国が決めた建物の構造ごとの法定耐用年数から計算された劣化の速さを数値化したようなもので、構造が頑丈であれば劣化が遅くなりますので価値を償却していく率は下がります。

| 建物の構造 | 耐用 年数 | 償却率 | |

| 鉄骨鉄筋コンクリート造または鉄筋コンクリート造 | 70年 | 0.015 | |

| れんが造、石造またはブロック造 | 57年 | 0.018 | |

| 金属造 | 骨格材の肉厚4mm超 | 51年 | 0.020 |

| 骨格材の肉厚3mm超4mm以下 | 40年 | 0.025 | |

| 骨格材の肉厚3mm以下 | 28年 | 0.036 | |

| 木造または合成樹脂造 | 33年 | 0.031 | |

| 木骨モルタル造 | 30年 | 0.034 | |

※国税庁ホームページより引用

https://www.nta.go.jp/taxes/shiraberu/saigai/h30/0018008-045/05.htm

④所有していた年数

所有していた年数はそのまま物件を所有していた期間のことですが、6か月以上で1年に繰り上げ、6か月未満で切り捨てとなるので注意しましょう。

課税譲渡所得金額の計算を行う

取得費、譲渡費用、減価償却費を計算出来たら、課税譲渡所得金額を計算しましょう。課税譲渡所得金額とは物件を売却した時の利益のことを指します。

計算方法は以下です。

【課税譲渡所得金額=売却時の物件代金-〔(取得費-減価償却費)+譲渡費用〕】

具体的な計算方法が分かるように、例を挙げて解説していきます。

・購入時物件代金4,000万円(内訳:建物2,400万円 土地1,600万円)

・購入時物件代金以外の取得費 140万円

・売却代金4,500万円

・譲渡費用 180万円

・鉄筋コンクリート造

・所有していた期間 10年

・特例を使わないことを前提とする

【減価償却費=2,400万円×0.9×0.015×10年】の場合、減価償却費は324万円となります。

【課税譲渡所得金額=4,500万円-〔(4,000万円+140万円-324万円)+180万円〕】なので504万円が課税譲渡所得金額となり、504万円の利益が出たことになります。

課税譲渡所得金額に税率をかけたものが譲渡所得税の金額となりますが、所有していた期間で税率が短期譲渡税率か長期譲渡税率か変わりますので注意が必要です。

短期譲渡税に該当するのは、譲渡(売却)した年の1月1日において所有期間が5年以下のもので、長期譲渡税に該当するのは、譲渡(売却)した年の1月1日において所有期間が5年を超えるものをいいます。

短期譲渡税の税率は39.63%、長期譲渡税の税率は20.315%と国が定めた税率があります。

上記の例でいうと10年の所有期間なので長期譲渡税率が適用され、課税譲渡所得の504万円に20.315%がかけられた、1,023,876円が譲渡所得税となります。

不動産売却時の確定申告に必要な書類を揃える

税額を計算するために領収証や契約書などを準備する必要性はお話ししてきましたが、確定申告をするための書類はそれだけではありません。

| 必要書類 | 入手方法・注意事項 |

| ①不動産売却時の売買契約書のコピー | 不動産売却の契約時に取得 |

| ②不動産売却時の手数料・税金などの領収書のコピー | 不動産売却時の仲介会社から取得 |

| ③確定申告書第一表・第二表 | 税務署 |

| ④確定申告書第三表(分離課税用) | 税務署 |

| ⑤譲渡取得の内訳書 | 税務署 |

| ⑥不動産購入時の売却契約書のコピー | 不動産購入の契約時に取得 |

| ⑦不動産購入時の手数料・税金などの領収書のコピー | 不動産売却時の仲介会社から取得 |

| ⑧登記事項証明書 | 法務局 |

| ⑨本人確認書類 | 自分で用意 |

| ⑩源泉徴収票 | 会社より取得 |

確定申告書の用紙は、税務署等で受け取るか、国税庁のホームページから印刷することができますが、後ほどご紹介する項目の特例を受ける場合には用意しなければならない書類が変わります。

たとえば、戸籍の附表、住民票、住民票除票、登記事項証明書、源泉徴収票等を準備しなければならず、区役所、法務局、勤め先等取得先は多岐に渡ります。

自分がどの特例を受けることができるのかを確認して、特例に合わせて確定申告に必要な書類を揃えましょう。

【より詳しい確定申告の必要書類に関して】

確定申告の流れ

譲渡所得と納税額の計算が終わったら、確定申告書の準備をして税務署に申告を行う必要があります。

譲渡所得の申告書は、総合課税の申告書ではなく、申告分離課税の申告書になりますので注意が必要です。

前述した通り、特例を受けるかどうか等で必要な書類が変わりますし、確定申告書も税務署にあるので、準備に取り掛かる前に税務署で詳しい話を聞いておくことをおすすめします。

一番重要な確定申告書を間違えてしまうと書き直しでストレスが溜まりますので、気を付けて準備に取り掛かりましょう。

確定申告の方法は大きく分けて3種類あります。

①税務署に申告書と必要書類を持参する方法、②申告書と必要書類を郵送する方法、③e-taxを利用して申告書を提出して必要書類は郵送する方法です。

e-taxは必要な書類を手元に揃えてあれば、確定申告書等作成コーナーを利用することで簡単にインターネット上で申告書の作成も出来ますし、記入例なども確認することができますので、比較的簡単に確定申告を進めることができますのでおすすめです。

譲渡所得の内訳書の記入

確定申告書の他に譲渡所得の内訳書の記入は必ず必要となります。

譲渡所得の内訳書には前述した、取得費、譲渡費用、減価償却費の詳細と、譲渡取得金額を算出したものを記入します。

また、特例を受ける場合には新しく購入した物件等の詳細も記載することになります。

e-taxの確定申告書等作成コーナーでも作成することができ、計算も自動で行ってくれるので、内訳書の記載も格段に楽に進める事ができます。

確定申告書等の書類の記入

確定申告書には、第一表、第二表、第三表があり、それぞれ記入をする必要があります。

第一表と第二表は複写式になっているので、黒いインクのボールペンなどで強く記入しましょう。

手書きの場合には、マス目が小さいので数字がマス目からはみ出したりしないように丁寧に記載するように心がけましょう。

書いている途中で間違えてしまった場合には二重線で抹消し余白のマス目に記載することができますが、間違えすぎると自分でもわかりづらくなってしまうので、できる限り間違えないようにし、あまりに間違えが多いようであれば新しい申告書に書き直しましょう。

第三表は単独の書類になっており、分離課税用の用紙になっています。

譲渡所得に関しては分離課税の対象となりますので、第三表の記載を行いましょう。

先に記載しておいた譲渡所得の内訳表を転載することで記入を進められます。

特例を受ける場合には、別途で確定申告書付表が必要になる場合があります。

何度も繰り返しになりますが、どの特例を受けるかによって準備する書類が変わりますので、申告書を準備する前に特例を利用できるかを確認したうえで、どの書類の準備が必要なのかを把握しましょう。

後述で特例について詳しく記載しているので参考にしてください。

不安な場合は税務署で説明を聞くことをおすすめします。

e-taxを利用すると、最初に受ける特例を選ぶことで指示に従って記入を進めることができるのでおすすめです。

確定申告で必要な書類を提出

譲渡所得の内訳書や確定申告書の準備ができたら、確定申告に必要な書類も合わせて税務署に持参する必要があります。

必要な書類の不備があると何度も税務署とやり取りが発生して二度手間三度手間になり、ストレスを感じることになりますので、事前にチェックシート等で自分の場合にはどの書類が必要なのかを確認して準備にあたりましょう。

ポイントは、特例を受けるのかどうか、特例を受ける場合にはどの特例を受けるのかを把握してから税務署に確認するようにしましょう。

e-taxでの申請の場合でも、書類の作成はできますが取得して提出する必要のある書類は別途、持参するか郵送する必要がありますので気を付けましょう。

不動産売却の特例に関係する書類の提出

繰り返して、特例を受ける場合にはどの特例を受けるかで準備する書類が変わる事をご説明してきましたが、どんな特例があるのか、何を準備しなくてはならないのかをまとめてご紹介します。

自分がどの特例を受けられるのかを把握して書類の準備にあたりましょう。

ここでは6つの特例についてご紹介します。

居住用財産を売却した場合の3,000万円控除の特例

マイホーム(居住用財産)を売った時は、所有期間の長短に関係なく譲渡所得から最高で3,000万円まで控除ができる特例です。

課税対象の譲渡取得を控除できるので、譲渡所得税を払う必要がなくなる可能性が高くなります。

【添付必要書類】

① 譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

② 譲渡契約締結日の前日において、住民票に記載されていた住所と売却した居住用財産の所在地とが異なる場合は、戸籍の附票の写しなど

※参考文献

・国税局HP「No.3302 マイホームを売ったときの特例」

・国税局 令和4年分譲渡所得の申告のしかたP.44特例の適用を受ける場合に申告書に添付する書類より

居住用財産を売却した場合の軽減税率の特例

マイホーム(居住用財産)を売って、一定の要件に当てはまる時、長期譲渡所得の税額を通常の場合よりも低い税率で計算する軽減税率の特例の適用を受けることができる特例です。

売った家屋や敷地の所有期間がともに10年を超えていることや親子や夫婦など「特別の関係がある人」に対して売ったものでないことなどの条件はありますので、詳しくはこちらをご覧ください。

国税庁「No.3305 マイホームを売ったときの軽減税率の特例」

3,000万円特別控除と併せて利用できるので、超える場合には併用して節税しましょう。

【添付必要書類】

① 譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

② 譲渡契約締結日の前日において、住民票に記載されていた住所と売却した居 住用財産の所在地とが異なる場合は、戸籍の附票の写しなど

③ 売却した居住用財産の登記事項証明書

※参考文献

・国税局 令和4年分譲渡所得の申告のしかたP.44特例の適用を受ける場合に申告書に添付する書類より

特定の居住用財産を売却した場合の買換えの特例

マイホーム(居住用財産)を、令和5年12月31日までに売って、代わりのマイホームに買い換えたときは、一定の要件のもと、譲渡益に対する課税を将来に繰り延べることができる特例です。特例を受けられる条件は、詳しくはこちらをご覧ください。

国税庁「No.3355 特定のマイホームを買い換えたときの特例」

今回買い換えたマイホームを将来売却した時の譲渡取得と合算して計算することができるということで、注意しなければならないのが今回の譲渡益は非課税となるわけではないという点です。

【添付必要書類】

① 譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

② 売却した居住用財産の登記事項証明書など

③ 譲渡契約締結日の前日において住民票に記載されていた住所と売却した居住用財産の所在地とが異なる場合や、売却した日前10年内において住民票に記載されていた住所を異動したことがある場合は、戸籍の附票の写しなど

④ 売却した居住用財産に係る売買契約書の写しなどで、その譲渡価額が1億円以下であることを明らかにするもの

⑤ 買い換えた居住用財産の登記事項証明書、売買契約書の写しなど

⑥ 買換資産が築25年を超える中古住宅である場合は、耐震基準適合証明書、建設住宅性能評価書の写し又は既存住宅売買瑕疵担保責任保険契約が締結されていることを証する書類

⑦ 令和5年中に買換資産を取得する見込みである場合は、⑤・⑥に代えて「買換(代替)資産の明細書」(この場合、⑤・⑥は、取得をした日から4か月以内に提出が必要です。)

※引用元:国税局 令和4年分譲渡所得の申告のしかたP.44特例の適用を受ける場合に申告書に添付する書類より

居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除の特例

マイホーム(居住用財産)を売却して新しくマイホーム(居住用財産)を購入して損失(赤字)が出た場合に、翌年以降の所得(給与所得含む)を差し引いて所得がないように申請してもいいですよという特例です。特例を受けられる条件がありますので、詳しくはこちらをご覧ください。

国税庁「No.3370 マイホームを買い換えた場合に譲渡損失が生じたとき(マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例)」

損失が年間収入を超えているような場合には、年間の所得を0円で計上できるので、住民税も所得税も0円にすることができますので大きな節税ができます。

【添付必要書類】

① 居住用財産の譲渡損失の金額の明細書《確定申告書付表》

② 居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【租税特別措置法第41条の5用】

③ 売却した居住用財産の登記事項証明書、売買契約書の写しなど

④ 譲渡契約締結日の前日において、住民票に記載されていた住所と売却した居住用財産の所在地とが異なる場合は、戸籍の附票の写しなど

⑤ 買い換えた居住用財産の登記事項証明書、売買契約書の写しなど

⑥ 買い換えた居住用財産の住宅借入金等の残高証明

※参考文献

・国税局 令和4年分譲渡所得の申告のしかたP.44特例の適用を受ける場合に申告書に添付する書類より

特定居住用財産の譲渡損失の損益通算及び繰越控除の特例

住宅ローンの残債のあるマイホーム(特定居住用財産)を、残債を下回る価格で売却して損失(赤字)が出た場合に要件を満たすことで給与所得などの他の所得から控除することができる特例です。特例を受ける条件に付いての詳細はこちらをご覧ください。

国税庁「No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例)」

売却するために所謂「持ち出し」が必要になった場合に持ち出しをした金額を他の所得から差し引くことで住民税や所得税を節することができます。

新しいマイホームを購入しない場合でも適応できる点がポイントです。

【添付必要書類】

① 特定居住用財産の譲渡損失の金額の明細書《確定申告書付表》

② 特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【租税特別措置法第41条の5の2用】

③ 売却した居住用財産の登記事項証明書、売買契約書の写しなど

④ 譲渡契約締結日の前日において、住民票に記載されていた住所と売却した居住用財産の所在地とが異なる場合は、戸籍の附票の写しなど

⑥ 譲渡資産に係る住宅借入金等の残高証明書(譲渡契約締結日の前日のもの)

※参考文献

・国税局 令和4年分譲渡所得の申告のしかたP.44特例の適用を受ける場合に申告書に添付する書類より

被相続人の居住用財産を売却した場合の3,000万円の特別控除の特例

相続や遺贈によって取得した被相続人居住用家屋、敷地を売却した時に、一定要件に当てはまる場合に譲渡所得から3,000万円まで控除できる特例です。特例を受ける条件に付いての詳細はこちらをご覧ください。

国税庁「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

取得費には被相続人(亡くなられたもしくは生前贈与等する側)の人が不動産を取得した時にかかった金額も取得費として計上することができます。

しかし、当時の契約書や領収証が証明として必要になりますので、注意が必要です。

【添付必要書類】

① 譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

※この特例の適用を受ける場合は、「5面」の添付が必要です。

② 被相続人居住用家屋及びその敷地等の登記事項証明書など

③ 売却した資産の所在地を管轄する市区町村長から交付を受けた「被相続人居住用家屋等確認書」

④ 売却した資産に係る売買契約書の写しなどで、その譲渡価額が1億円以下であることを明らかにするもの

⑤ 被相続人居住用家屋の譲渡がある場合には、耐震基準適合証明書又は建設住宅性能評価書の写し

※参考文献

・国税局 令和4年分譲渡所得の申告のしかたP.44特例の適用を受ける場合に申告書に添付する書類より

さいごに

確定申告は難しいイメージがあるうえに、年度末の忙しい時期に申請が必要なことから後回しにしてしまいがちです。

しかし、理解していないと、確定申告の必要があるのにせずに払わなくてもいい税金を払ったり、特例の存在を知らずに利用しなかったりと支払う必要以上の税金を払わなくてはならなくなります。

不動産売却後の確定申告について、是非今回の記事をご参考にしてみてください。

本当に手が回らないようであれば、奥の手として税理士等に丸投げしてしまう方法もありますので、自分で対応ができなさそうであれば早めに税理士等に相談してみましょう。

<保有資格>

司法書士

宅地建物取引士

貸金業取扱主任者 /

24歳で司法書士試験合格し、27歳で司法書士として起業。4年で日本一の拠点数を達成する。現在は、不動産の売主と買主を直接つなぐプラットフォーム「スマトリ」を立ち上げ、不動産業界の透明性を高め、すべての人にとって最適な不動産売買を安心安全に実現するため奮闘中。