住宅ローン金利は今後どうなる?金利の推移や上昇のタイミングを解説

本記事にはプロモーションが含まれています。

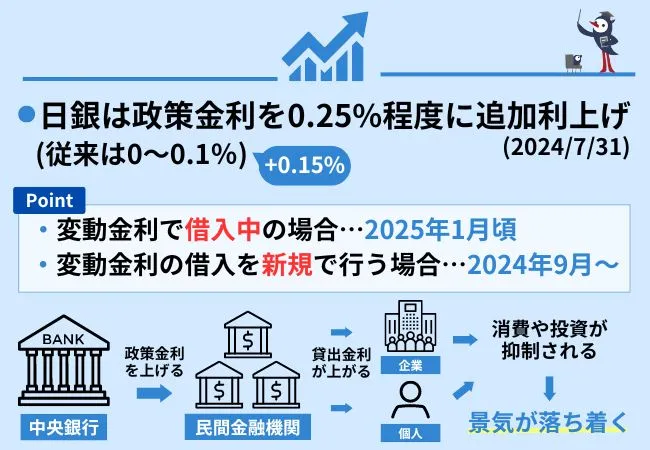

2024年7月31日の金融政策決定会合で、日銀は政策金利を0.25%程度に追加利上げすることを決定しました。

政策金利の利上げが生活に与える影響や、住宅ローンの金利の動向などが気になる方も多いのではないでしょうか。

住宅ローンの金利は、変動金利と固定金利のどちらも今後上昇することが予想されます。

日本銀行が政策金利の利上げを行ったのは2007年が最後で、17年ぶりに利上げが行われることから今後の住宅ローンの金利の動向が注目を集めている状況です。

日銀が利上げに踏み切った理由や金利が上がるタイミング、金利の種類ごとの利上げがもたらす影響などを解説していくので、「なぜ住宅ローンの金利は上がるの?」「変動金利と固定金利の違いを知りたい」といった疑問が解消できるでしょう。

既に住宅ローンを組んでおられる方や、これからローンを組むことを予定している方は、ぜひ最後まで読んでみてください。

目次

住宅ローンの金利は今後上昇することが予想される

日銀が政策金利を0.25%程度に引き上たことで、従来の住宅ローンの0~0.1%の金利から+0.15%程度利上げが行われることが考えられます。

日本では、2%のインフレ目標を達成するために2016年からマイナス金利政策が採用されていましたが、2024年3月に社会情勢やインフレ率などの状況から政策が解除されました。

近年では、輸入品の物価上昇により消費者物価指数が上がることや家計を圧迫する状況が続いており、物価の上振れリスクを避けることなどを目的として、2024年7月に金利の利上げが決定しました。

大手銀行は利上げの決定を受けて、9月からの変動型ローンの基準金利を引き上げることを発表。新規で9月以降に変動金利の借入を行う場合は、引き上げられた金利で住宅ローンを組むことが基準となります。

現在、既に住宅ローンを変動金利で借り入れ中の場合は、2025年の1月頃から変動金利の影響を受けることが予想されます。その理由は、金融機関が変動金利の適用金利を見直すタイミングが10月で、そこから約3か月後に実際の適用金利に反映されるからです。

日本経済のインフレが続く状況では、今後も利上げが行われることは充分に考えられます。住宅ローンを組む際は、現在の日本の経済状況と制度が切り替わるタイミングを考慮した上で借入を行う必要があるでしょう。

住宅ローンの金利が上昇する3つの理由

日本では、ゼロ金利政策やマイナス金利政策など経済状況に応じたさまざまな金融政策が展開されてきました。

2007年以降は利上げが行われることはなく、金利を引き下げることでインフレを誘引することを目的とした制度が続いてきましたが、2024年に日銀が利上げを発表したことで大きな転換点を迎えました。

ここでは、住宅ローンの金利が引き上げられた主な3つの理由を解説していきます。

日銀が政策金利を0.25%に引き上げたから

住宅ローンの金利が引き上げられた最も大きな要因は、日銀が政策金利を引き上げたことです。

7月31日に行われた金融政策決定会合により、長期国債買い入れ減額計画と合わせて追加の利上げが発表されました。

国債の購入を減額することで価格が下がると、長期金利は上昇することが予想されます。

また、多くの大手銀行は、変動型ローンの基準の引き上げを9月から行うことを発表しています。

各金融機関によって詳細の内容は異なる場合があるので、これから住宅ローンを変動金利で借入することを予定している方は、住宅ローンの相場を確認した上で検討しましょう。

賃金の引き上げにより個人の消費が促進されるから

労働組合が労働条件や職場環境の改善や向上を目的に毎年春に行う春闘によると、賃上げ率が平均5.28%で33年ぶりの高水準を達成したことを発表しました。

また、2024年度の日本全国の最低賃金引上げ目安は50円とされており、過去最高額の引き上げ額となります。

円安が進むことで輸入品の物価が上昇する傾向にある日本では、インフレ率を下げるとともに消費を促進する施策が必要とされています。

日銀が政策金利の利上げを行うと同時に、個人の消費を推し進めることを目的とした賃金の引き上げが実施される流れです。

ランク別で定められた最低賃金の詳細については、厚生労働省の令和6年度地域別最低賃金額改定の目安についてをご確認ください。

消費者物価指数が継続的に上昇しているから

日本全国の消費者が日常生活で購入する財やサービスの価格の変動を時系列で示す消費者物価指数は、近年上昇傾向にあります。

生鮮食品や食用油、電気代などの日常生活に欠かせないものの価格が上がり続けており、特にエネルギーの価格は海外からの輸送コストがかかることも値上がりの原因です。

消費者物価指数が上昇することは、インフレ傾向が続いていることを示しているため、政策金利を引き上げる原因の一つとして考えられます。

消費者物価指数の調査の概要や結果などの詳細のデータについては、総務省統計局の消費者物価指数(CPI)をご確認ください。

[金利別]住宅ローンの金利に利上げがもたらす影響

変動金利と固定金利の違い

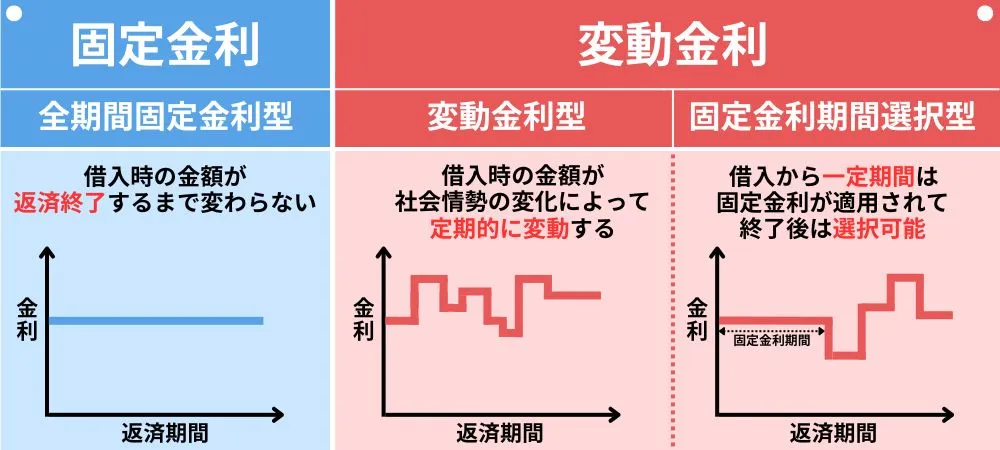

変動金利と固定金利の主な違いは、返済期間中に金利が変動するか一定であるかという点です。

上記の図にも示した通り、固定金利は借入時の金額を返済終了するまでの金利が一定になります。

変動金利に比べて返済当初の金額は高くなる傾向にありますが、将来の返済額が確定しているためライフプランが立てやすいメリットがあります。

今後は、変動金利だけでなく固定金利も上がる可能性が高いといえます。

2024年7月31日に行われた日銀金融政策決定会合では、長期国債買い入れの減額計画が決定されたため、国際価格が減少することで長期金利が上昇するからです。

一方で、経済情勢や市場の動向に応じて定期的に金利が見直される点が変動金利の特徴です。

変動金利は、短期プライムレート(※1)を基準に決定されます。短期プライムレートは、日銀が誘導目標を定める無担保コールレート(※2)の金利を参考に各金融機関が決定するため、政策金利が上がると影響を受けます。

社会情勢や市場の動きによって金利の返済額が減少する可能性があり、初期の金利が固定金利と比較して低くなる点が変動金利のメリットです。

一方で、金利が上昇すると返済額が増加するリスクがあることや、返済額が経済状況に左右される点には注意が必要です。

短期プライムレート(※1)…金融機関が優良企業に1年以内の短期貸出を行う場合、各金融機関が独自に定める金利のこと

無担保コールレート(※2)…金融機関が資金の過不足を調整するコール市場における、約定日の資金の受払から翌営業日を返済期日とする場合の金利のこと

変動金利で借入中の場合

既に変動金利の住宅ローンで借入を行っている場合は、2025年の1月前後から住宅ローンの金利の引き上げの影響を受けます。

日銀の利上げが短期プライムレートに反映されるまで、約1か月のタイムラグがあるため、8月末~9月初めにかけて新しい変動金利が導入されます。

銀行が変動金利を切り替える10月に基準金利が定められると、それから3か月後に適用金利が上昇します。

また、変動型住宅ローンの一種で、5年ルールと呼ばれる制度を採用している金融機関が多く存在します。一般的には、半年ごとに変動金利が見直されますが、こちらのルールが適用されている場合は金利が上昇した場合でも返済額は5年間固定です。

さらに、住宅ローンの借入にかかる金利が上昇した場合でも、返済額の125%を超えてはいけないという125%ルールがあります。

5年ルールと125%ルールが適用されるのは、元利均等返済(※3)を選択した場合のみです。元金均等返済(※4)を選択している場合はルールの適用の対象外となります。

ご自身が契約中の住宅ローンに適用されている制度を把握するとともに、上昇幅や上がるタイミングを確認しておきましょう。

元利均等返済(※3)…元金と利息の支払金額の合計が毎月一定額になる返済方法

元金均等返済(※4)…毎月返済する元金が同じ額になる返済方法

変動金利の借入を新規で行う場合

日銀の会合の結果、7月末に金利の上昇が決定したことを受けて、多くの金融機関が9月からの金利が上がることを発表しています。

金融機関によっては、利上げの幅を最大の0.15%まで引き上げない場合も考えられます。その理由は、新規で住宅を購入する人が減少することを避けるためです。

したがって、住宅ローンの借入をこれから行うことを予定している方は複数の金融機関を比較検討することをおすすめします。

将来的に変動金利がさらに上昇するリスクを考慮した上で、金利を選択する必要があるでしょう。

固定金利で借入中・新規で行う場合

固定金利で住宅ローンの借入を行っている場合は、固定期間は返済額と金利が変わることはありません。

住宅金融支援機構と民間の金融機関が提携して行うフラット35などが代表例で、全期間固定金利の住宅ローンは、最長35年でローンを組むことが可能です。

これから新規で固定金利の住宅ローンを選択する場合は、固定金利が上がるタイミングを避けることや、無理のない返済計画を立てた上で検討することを心がけましょう。

また、固定金利期間選択型を採用している場合は、一定期間の固定期間が終了した後に変動金利か固定金利を選ぶ必要があります。

そのため、固定期間の終了時に金利が上昇しているリスクを踏まえた上で固定金利と変動金利のどちらかを検討することが大切です。

住宅ローンの金利上昇に対応する金利を選ぶポイント

住宅ローンの金利は、社会情勢や市場の動向によって変化します。

変動金利の住宅ローンの場合は半年に一度、固定金利の場合は適用金利が前月末までに決まることが多いので、これから住宅ローンを組む方は事前に金利の特徴を抑えておくことをおすすめします。

ここでは、住宅ローンの返済計画を立てる上で知っておきたい金利を選ぶポイントを解説していきます。

変動金利の利用時は繰り上げ返済を検討する

変動金利で住宅ローンの返済を行っている場合は、繰り上げ返済を利用することも選択肢の一つです。

仕事の収入が増えた場合や、予定外の報酬を獲得した場合は住宅ローンの繰り上げ返済を行うことで、総支払額を予定よりも早く減らすことや、月々の支払額を調整することが可能です。

変動金利が返済期間中に上がると返済額が増加する可能性もあります。収入減少なども想定しておく必要があるため、収入に余裕のある場合は繰り上げ返済も視野に入れましょう。

また、繰り上げ返済は返済期間短縮型と返済額軽減型の2種類があります。

・返済期間短縮型

毎月の返済額に変化はないが、返済期間が当初の予定よりも短くなるため、高い利息軽減効果が得られる。

・返済額軽減型

毎月の返済額を減らすことができるが、返済期間は当初と同じ。期間短縮型よりも利息軽減効果は少ない。

住宅ローンの繰り上げ返済時は、返済期間を短くするか、返済額そのものを減らすかのどちらかを選択する必要があります。

なるべく早い段階でローンの返済を終わらせたい場合や、高い金利で住宅ローンを組んでいる方は返済期間短縮型を利用することをおすすめします。

一方で、住宅関連支出を下げたいという方や、これから支出が増加する予定がある場合などは返済額軽減型を選ぶと良いでしょう。

参考:Q.住宅ローンの繰り上げ返済、効果的に行うには?(一般社団法人 全国銀行協会)

長期の返済計画を立てて固定金利を選択する

今後の金利の上昇が気になるという方や、あらかじめ決められた金額を毎月返済したいという方は長期の固定金利型の住宅ローンを組むことも選択肢の一つです。

全期間固定金利型の住宅ローンの場合は、返済期間中に金利が上昇しても返済額に影響を受けないため返済計画が立てやすくなります。

変動金利を選択した場合は定期的に見直しがあるので、住宅ローンの借入後に金利の種類を変更する、借り換えを行うなどの可能性も出てきます。

一方で、固定金利の場合は長期的な計画を立てられるため、子供の教育費や親の介護費などの将来必要になる費用の貯蓄がしやすい点が特徴です。

既に変動金利で住宅ローンの借入を行っている場合は、固定金利に切り替える際に手数料や費用が発生することも考えられるため、検討する際はメリットとデメリットを比較することが重要です。

今後の変動金利と固定金利の動向を比較する

2024年4月に住宅金融支援機構が実施した住宅ローン利用者調査によると、住宅ローンの金利タイプは変動型が76.9%でした。

固定金利の利率は変動金利と比べて高い傾向にあるので、返済期間中に変動金利の利上げが行われなかった場合、支払いの額は固定金利の方が多くなります。

しかし、2024年7月の住宅ローンの利上げが行われるなど、経済状況や社会情勢の変化によって今後の変動金利がさらに利上げする可能性は十分に考えられます。

全期間固定金利は住宅ローンの借入時に返済額が決定するため、新規で借入を行う場合はタイミングが重要になるでしょう。

今後、どちらの金利を選択するかはご自身の人生設計や住宅ローンの返済計画に合わせて検討することが大切です。

最後に

2016年から続いてきたマイナス金利政策が解除され、17年ぶりに金利が引き上げられた2024年は日本の金融政策が大きな動きをみせた年といえるでしょう。

長引く円安の影響による物価高に歯止めをかけるとともに、最低賃金の過去最高の引き上げが行われる政策が進められており、インフレを抑制しつつ個人の消費を促進する方針で動いています。

日銀は、金利の引き上げと同時に長期国債買い入れ減額計画を発表しています。国債の価格が下がると長期金利が上がることが今後予想されることも覚えておきましょう。

家の購入時に住宅ローンの借入を行うことを予定している方は、利上げが行われるタイミングや変動金利と固定金利の違いをよく理解した上で検討することをおすすめします。

住宅ローンの一括比較に興味のある方は、おトクなローンをその場で提案できるモゲチェックのサービスをチェックしてみてください!

<PR>

<保有資格>

司法書士

宅地建物取引士

貸金業取扱主任者 /

24歳で司法書士試験合格し、27歳で司法書士として起業。4年で日本一の拠点数を達成する。現在は、不動産の売主と買主を直接つなぐプラットフォーム「スマトリ」を立ち上げ、不動産業界の透明性を高め、すべての人にとって最適な不動産売買を安心安全に実現するため奮闘中。