持ち家ありの50代夫婦の貯金額は?老後資金を確保する方法を解説

「老後資金として2,000円以上必要って本当?」「持ち家を活用した老後資金を確保する方法を知りたい」など、老後の資金や生活に不安を持っている方も多いでしょう。

2019年に金融庁の「市場ワーキング・グループ」が発表した報告書では、平均的な高齢者夫婦の場合、老後の30年間で2,000万円が不足する可能性があるといった内容が報告されて話題になりました。

特に、老後を目前に控えた持ち家のある50代夫婦にとっては切実な問題です。

安心した老後を迎えるために、50代夫婦は、老後資金の問題にどのように備えればよいのでしょうか。

まずは、老後に必要な支出と収入を洗い出し、自分の家庭で将来に必要な老後資金を算出することが重要です。

シミュレーションによって、老後資金が不足する場合は、老後に向けて資金を増やす、持ち家を活用して資金を確保する必要があります。

50代夫婦の場合は、老後のスタートまで10年を切っており、老後資金の対策をいかに早く取り掛かれるかが大切なポイントです。

これから老後資金について検討したい人や早めに対策をしたいという人は、最後までこの記事を読んでいただければと思います。

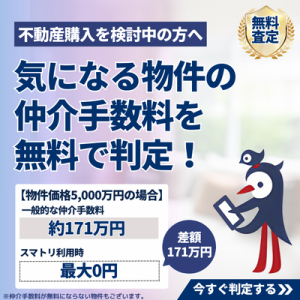

👉スマトリの無料診断はこちら(1分)

\エリアや物件選びの相談も可能!/

▶不動産のプロに無料相談する

目次

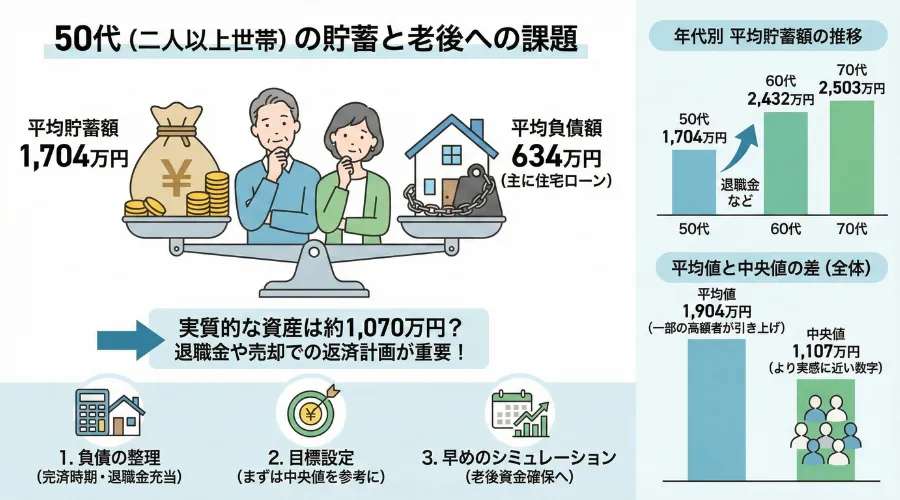

50代の平均貯蓄は1,705万円(二人以上の世帯)

老後を控えた50代にとって、安定した老後の生活するためにも老後資金の確保は重要な課題のひとつです。

子育てが一段落し、時間も確保しやすい時期なので、老後資金について考える人も増えてくる時期と言えます。

老後資金を考える上で、現時点の貯金額は重要なポイントです。

では、実際に二入以上の世帯の平均貯蓄額はどのくらいあるのでしょうか。

2023年の総務省の家計調査によると、2人以上世帯における2023年の平均貯蓄額は1904万円、貯蓄保有世帯の中央値は1107万円です。

世帯主の年齢が50~59歳では平均貯蓄額は1,704万円、60代は2,432万円、70代は2,503万円と大きな差があります。

また、50代では住宅や土地などの住宅ローンといった負債の平均金額は平均634万円あり、退職金での返済や売却なども視野にいれて老後資金を検討する必要があります。

50代の生活費は1カ月平均34.8万円

総務省が2023年に行った家計調査報告(家計収支編)によると、世帯主の年齢階級別支出額における50代の毎月の生活費は平均34.8万円です。

老後と言われる60代は平均30.6万円、70代は平均24.9万円と支出額は減っていますが、二人以上の世帯では想像以上に生活費がかかります。

老後の毎月の生活費を月に30万円とすると年間で360万円ですが、年金の受給と貯蓄でこの360万円の生活費を捻出する必要があります。

50代の住宅や土地のための負債の平均は643万円

総務省が2023年に行った家計調査報告(貯蓄・負債編)によると、世帯主の年齢階級別貯蓄・負債現在高の推移における50代の住宅や土地のための負債の平均は643万円です。

一般的には、退職金で住宅ローンの残債を完済するケースが多いですが、お金が用意できない場合は負債として残ります。

負債が残るとローン返済も続くので、毎月の生活においても大きな負担になるでしょう。

持ち家がある場合は、売却やリースバック、リバースモーゲージなどの活用も含めて老後資金を検討する必要があります。

負債保有世帯は50代から減少する傾向にある

家計調査報告(貯蓄・負債編)によると、世帯主の年齢階級別貯蓄・負債現在高(二人以上の世帯のうち負債保有世帯)において、40代の負債保有世帯の割合が67.9%なのに対して、50代は56.3%と減少する傾向にあります。

60歳以上では17.4%と2割以下です。

50代になると、子どもが独り立ちするなど教育資金の支出も減り、住宅ローンについては繰り上げ返済をする資金も捻出しやすくなります。

老後の生活がスタートする前に、負債については返済したいと考える人が多いと言えます。

\エリア・物件選びの無料相談も可能/

▶スマトリ公式LINEで無料相談する

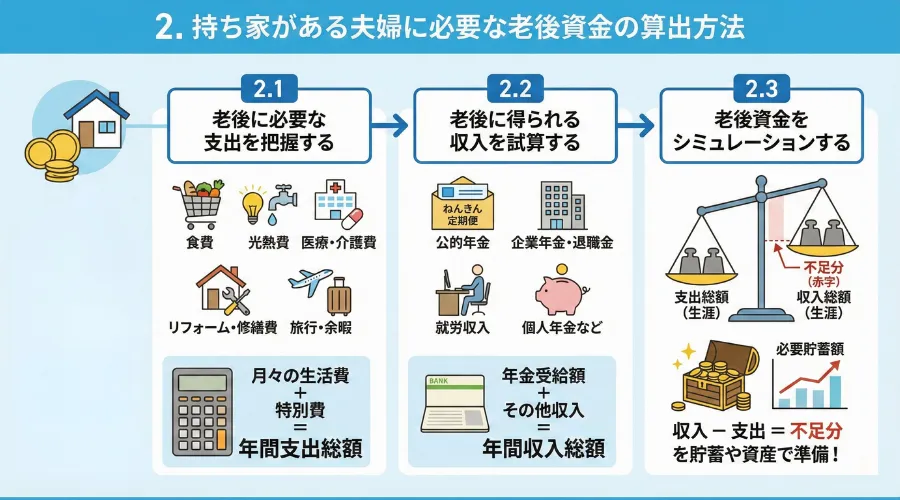

持ち家がある夫婦に必要な老後資金の算出方法

老後資金を算出する上で、持ち家の有無は大きなポイントです。

老後の生活が始める前に、住宅ローンの返済のめどが立っていれば、老後の住居費の負担は大きく減りますが、住宅ローンが残るようだと大きな負担になってしまいます。

まずは、老後に必要な支出と年金などの老後の収入を把握し、収支をシミュレーションし、必要な老後資金を算出しましょう。

老後に必要な支出を把握する

老後に必要な支出を具体的に把握することが第一歩です。

特に、持ち家の場合は賃貸とは違う税金や保険、修理費などの支出があります。

【老後の生活で必要な支出】

・食費

・光熱費

・衣料費

・通信費

・娯楽費

・医療費

・交通費

・社会保険料

【持ち家の場合に必要な支出】

・固定資産税

・火災保険

・修理費(設備や外壁など)

家計調査報告(家計収支編)によると、65歳以上の夫婦のみの無職世帯では、税金や社会保険料も含めた支出の月平均額は282,497円です。

持ち家の場合は、生活費とは別に修繕費を確保しておく必要があります。

一般的には、持ち家の場合であっても、15年~20年に一度は外壁塗装や防水工事などの大規模修繕を行うことが望ましいですが、大規模修繕をせずに老後を迎える家庭も少なくありません。

建物の状況によって異なりますが、修理費として200万~300万円程度はかかると考えておくとよいでしょう。

老後に得られる収入を試算する

公的年金や退職金など、老後に得られる収入を試算することも重要です。

日本年金機構によると、令和5年4月分からの年金については、国民年金(老齢基礎年金(満額))は月額66,250円、厚生年金(夫婦2人分の老齢基礎年金を含む標準的な年金額)は月額224,282円が支給されます。

退職金については、厚生労働省の「令和5年就労条件総合調査」によると、民間企業で定年まで働いた場合の退職金の平均相場は、大学・大学院卒で1,896万円、高校卒で1,682万円が支給されています。

50代の中央値である1,100万円程度の貯蓄があれば、退職金を加えると約3,000万円の老後資金を確保できます。

年金額、退職金については、個人によって大きな差があるので、ねんきんネットや会社の就業規則などを活用して事前に確認しておくとよいでしょう。

老後資金をシミュレーションする

では、上記の支出と収入を参考に、持ち家がある夫婦に必要な老後資金をシミュレーションしてみましょう。

| 項目 | 一カ月あたり |

| 支出 | 282,497円 |

| 収入 | 224,282円 |

| 不足 | 58,215円 |

老後を30年過ごすと仮定した場合に、10年ごとに必要な金額は以下の通りです。

| 期間 | 計算結果 |

| 10年後 | 58,215円×12カ月×10年= 6,985,800円 |

| 20年後 | 58,215円×12カ月×20年= 13,971,600円 |

| 30年後 | 58,215円×12カ月×30年= 20,957,400円 |

この金額に、修繕費などの持ち家に必要な費用を加えると持ち家世帯に必要な老後資金が算出できます。

世帯によって、必要な金額は異なりますが、300万円~500万円くらいで試算するとよいでしょう。

\住み替え・ローンのご相談も可能/

中古マンション購入を無料相談する

老後資金を増やすためにできる3つのこと

老後資金として必要な金額は人によって違います。

老後の安心を支えるためには、資金を増やす具体的な方法を知ることが大切です。

不足金額が多い場合は、早めに対策を始めないと老後に間に合いません。

ここでは、老後資金を増やすための3つの取り組みについて解説します。

年金の繰り下げ受給を検討する

年金の受給が可能な年齢は、上限が徐々に引き上げられています。

2024年においては、65才から年金の受給が可能です。

しかし、年金を受ける年齢を遅らせる、繰り下げ受給をすることで将来の年金を増額して受けられます。

最大75才まで繰り下げすることができ、増額率は繰り下げた月数×0.7%(最大84%)を上乗せして受け取れます。

| 請求時の年齢 | 増額率 |

| 66才 | 8.4% |

| 67才 | 16.8% |

| 68才 | 25.2% |

| 69才 | 33.6% |

| 70才 | 42% |

| 71才 | 50.4% |

| 72才 | 58.8% |

| 73才 | 67.2% |

| 74才 | 75.6% |

| 75才 | 84% |

最大84%の増額率を満たした場合、受け取れる年金受給額を上記の224,282円であれば412,678円です。

毎月の収支も約13万円のプラスとなるので生活にゆとりが生まれるでしょう。

ただし、繰り下げ受給をするためには、受給開始までは貯蓄を切り崩しながら生活する必要があります。

不動産投資などの資産運用を行う

貯金が少ないと感じている方は、不動産投資や株式投資などの資産運用を行って増やすのもひとつの方法です。

不動産投資は、不動産を所有して入居者に賃貸する資産運用のことですが、売却時に多額の利益を得られる可能性もあります。

時間をかけてゆっくりと資産を増やすのに適していますが、融資の利用や空室リスク、不動産価格の下落などリスクには注意しましょう。

NISAやiDeCoなどの税制優遇が受けられることから株式や投資信託も人気です。

株価の下落リスクはありますが、テクニカル分析など投資の勉強をすることで勝率をアップさせることもできます。

無理のない範囲で資産運用をし、信用取引など投機的な取引は避けましょう。

生活費の内訳を見直す

老後の支出を抑えるには、生活費の内訳を見直すことが有効です。

生活費の内訳を見直す際には、優先順位を決め、見直すことで効果の高い項目を検討するとよいでしょう。

例えば、固定費を削減するために通信費や保険料を見直すと、月々数千円以上節約できる場合がありますし、外食の回数を減らす、できるだけロスの少ない献立を考えることで食費を減らせます。

収入を増やすにはリスクを負う必要がありますが、支出を抑えることは、リスクもなく、工夫次第で大きな効果が得られます。

持ち家を活用して老後資金を確保する方法

老後の段階で持ち家を持っている人は、住宅ローンの返済も少ないので、持ち家を資産として老後資金を確保するのもひとつの考え方です。

売却、リースバック、リバースモーゲージといった方法について、メリットとリスクを理解し、自身のライフプランに合わせて選択しましょう。

売却

まとまった資金をすぐに得たいのであれば売却は有効な手段です。

例えば、老後は田舎に移住し、現在の住宅を売却してその資金を生活費に充てるといった方法もあります。

ただし、新しい住居の購入費用や引っ越し費用は別で準備が必要な点には注意してください。

また、高齢になると賃貸物件は審査が厳しくなります。

賃貸物件に引っ越しを検討している場合は、事前に不動産会社に相談しておくとよいでしょう。

リースバック

持ち家を売却し、賃貸としてそのまま住み続けられる方法に「リースバック」があります。

リースバックは、不動産会社やリースバック会社に持ち家を購入してもらい、旧所有者は購入してくれた会社と賃貸契約を結ぶことで、売却後もそのまま自宅に住めるという仕組みです。

子どもの学校区や生活圏を変えたくないといった人に有効な手段と言えます。

リースバックでは、通常の売却よりも買取価格が安くなる、居住年数に期限がある場合があるといったデメリットがある点には注意しましょう。

リバースモーゲージ

リバースモーゲージは、持ち家を担保に金融機関からお金を借りる仕組みです。

契約者が死亡した際に金融機関は持ち家を売却して現金化します。

自宅に住み続けながら、生活資金を借りることができるので生活資金にゆとりを持てるのがメリットですが、金利上昇局面では返済金額が増える、子どもたちに資産を残せないのがデメリットと言えます。

リバースモーゲージについては、使える金融機関がまだまだ少ないので、最寄りの金融機関で利用できるかを事前に調べておくとよいでしょう。

【無料】中古マンション購入のご相談はこちら

\エリアや物件選びの相談も可能!/

不動産のプロに無料相談する

・LINE登録後の電話営業は一切ありません

・面倒な個人情報の入力は不要です

・AIではなく、経験豊富なスタッフが対応します

持ち家にお住まいの方であれば、このまま現在の住居で暮らし続けるか、住み替えを行うかなどの選択肢がありますよね。

将来の暮らしやお金のことまで考えると、簡単には決められない「住まい」の選択。スマトリのLINE相談では、無理に購入を勧めるのではなく、あなたの状況に合ったベストな選択肢を一緒に考えます。

「親や知人には相談しづらい」「ネットの情報が多すぎて正解が分からない」などお悩みを抱えている方は、不動産のプロにLINEで直接相談してみてください。

\LINE登録者限定無料特典あり/

今すぐ無料特典を受け取る

まとめ

今回は、持ち家のある50代夫婦の老後資金について、算出方法や増やし方、持ち家を利用して資金を確保する方法を中心に解説してきましたがいかがでしたでしょうか。

50代になるまでは、毎日の生活に追われて、老後資金について検討する時間がなかったという方もおられるのではないでしょうか。

50代は老後のスタートまで残り10年を切った大事な時期です。

この時期を何もせずに過ごすと、老後の生活が苦しくなります。

まずは、老後の収支の算出を行い、老後資金がいくら不足するかを早めに割り出し、老後資金を増やすのか、持ち家を活用して老後資金を確保するかを検討しましょう。

少しでも早く動いた人がゆとりのある老後を手に入れられます。

これから老後資金の準備を進めようという人は、この記事を参考に、まずは自身の老後資金の試算からはじめていただければと思います。

<保有資格>

司法書士

宅地建物取引士

貸金業取扱主任者 /

24歳で司法書士試験合格し、27歳で司法書士として起業。4年で日本一の拠点数を達成する。現在は、不動産の売主と買主を直接つなぐプラットフォーム「スマトリ」を立ち上げ、不動産業界の透明性を高め、すべての人にとって最適な不動産売買を安心安全に実現するため奮闘中。